決済のキャッシュレス化の風潮が広がりを見せています。公共料金や税金の支払いもクレジットカードでできるところが増えたため、 クレジットカードは以前にも増して普及し利便性を向上しています。

便利であるが故についつい複数枚クレジットカードを持ってしまいますが、これにはリスクはないのでしょうか。

ここでは複数枚クレジットカードを保有することについて考えてみます。

クレジットカードは日本人は平均3枚持っている。

今やクレジットカードは、日本人一人当たり平均3枚所有していると言われているほど普及しています。

これは諸外国と比べても多い数値で、クレジットカード発祥の国であるアメリカでは一人当たり平均2.24枚、お隣の国韓国では2.2昧枚であることからもおわかりいただけるかと思います。

まったくクレジットカードをもたない現金主義者も多い中、平均3枚という数字になるには、クレジットカードを活用している人は4~5枚程度保有していると考えられます。

それではたくさんのクレジットカードを保有することにデメリットはないといえます。

反対に複数枚のクレジットカードを保有するメリットがあるからこそ、平均3枚という数字になっていると言えます。

クレジットカードを作り過ぎるデメリット

とは言え、限度を超えてクレジットカードを作りまくることにはデメリットもあります。

色とりどりのカードや様々な特典に魅せられて、次々とクレジットカード発行をしてしまいがちな日本人ですが、クレジットカードを作り過ぎるマイナスを見ていきましょう。

総量規制の影響

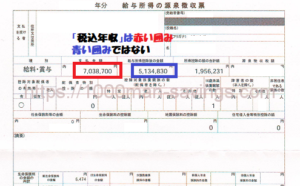

多重債務者を減らす目的で平成22年に制定された改正貸金業法で、総量規制と呼ばれる貸し過ぎ防止策が導入されることとなりました。

貸し過ぎ防止というとキャッシングやカードローンをイメージする人が多いと思いますが、クレジットカードのキャッシング枠も総量規制の対象となっています。

クレジットカードのショッピング枠は総量規制の適用対象外になります。

従ってクレジットカードのキャッシング枠は総量規制を受けます。

これはひとつのクレジットカードのキャッシング枠だけでなく、複数のクレジットカードを所有している場合にはその合計が総量規制の対象になります。

従って多くのクレジットカードを保有することによって生じるデメリットは、 他社のクレジットカードで年収の1/3以上の借り入れ残高がある場合に、新しくクレジットカードを発行することが難しくなります。

これはクレジットカード会社からしたら、そもそも総量規制の影響によりお金を貸すことができませんし、何よりすでに年収の1/3という大金を借り入れしている人は、そのまま借金を返さずに貸し倒れになってしまうリスクも高いと判断されてしまいます。

すでに総量規制を超えるほどの借金をしている場合に、どうしても新規に発行して欲しいクレジットカードがある場合には、申し込み時にキャッシング枠を0万円として申し込みをしてみましょう。

何もしないよりは審査を通る可能性はあがることでしょう。

大昔に作ったほとんど使ってないカードも限度枠を喰ってる?

クレジットカードを複数枚保有している場合には、 それぞれのクレジットカードでの利用限度額すなわち与信額の合計である総与信額が大きくなります。

この総与信額が大きい場合には、新しくクレジットカードを発行するために審査をかけたとしても通りづらくなりますし、またより大きな利用限度額で発行してもらえない可能性も高くなります。

ほとんど使っていないクレジットカードは、これまでの実績から使わなかったことが分かっているのですから、こういった事態を回避するためにも積極的に解約していきましょう。

申し込みブラック

短い期間の間にいくつものキャッシングやカードローンの申し込みをしており、それらがことごとく拒否される状態を、申し込みブラックと言います。

本当にお金が欲しい時にキャッシングをしているのですからどうして拒否されるかと憤る方もいらっしゃるでしょう。

ここでお金を貸す立場に立って考えてみましょう。あなたの友人があなたのところに行ってきてお金を貸してくれといった場合で考えてみます。

この友人がお金を貸して欲しいと頼んでいるのがあなただけであるならば、よほどの事情がなければお金を貸してあげることに抵抗はないでしょう。

しかしあなただけでなくあなたの周りの複数の人々にお金を貸して欲しいと頼んで回っている場合には、この友人は相当お金がないのだなと察しがついてしまいます。

そのようにお金がないことが推察される人にお金を貸した場合には、貸したお金が返ってこないかもしれない、という推察も働きます。クレジットカード会社でも同様です。

クレジットカード会社の場合には、利用者の信用情報を信用情報機関から取り寄せることで、利用者がお金を返してくれそうかどうか判断します。

利用者がクレジットカードのキャッシングの申し込みをすると、クレジットカード会社は信用情報機関に利用者の信用情報を照会します。

信用情報にはこれまでの借金の返済履歴であるクレジットヒストリーや他社からのカードローンの申し込みなどが全て記載されています。この照会をする段階でこの利用者が他にもお金を借りたいと申請していることが全てバレてしまいます。従って申し込みを拒否されるという事態に発展するのです。

一般的に一か月以内に二社以内の申し込みであれば申し込みブラックの認定はされないようですが、短期間にいくつものクレジットカード発行をするのは極力控えましょう。

得にクレジットカードの同時申し込みはかなり印象が悪いので注意しましょう(管理人は審査情報検証のため(とネタのために)実施してしまいましたが・・・「PayPayカードと楽天カードを金曜夜に申し込んだ。土日に審査は終わるのか?」。

10枚以上持っていて、新規カードが作りにくくなったら解約を検討しても良いかも

これらよりクレジットカードは多く持てば持つほど様々な特典を受けられる可能性が広がるものの、それ以上に被るデメリットが多くなります。

これらのデメリットを回避するために、10枚以上をクレジットカードが手元にあるなと感じたら、使わないものから解約していきましょう。

たくさんあるクレジットカードの中から少数精鋭で自分にとって利便性の高いものだけ選んで残すようにしましょう。

クレジットカードの枚数を減らすことで利用明細なども少なくすることができるため、結果的に入出金の管理もしやすくなります。

是非これを機に不要なクレジットカードを解約してみてください。

クレジットカードを2枚以上組み合わせてお得に使う方法

ここまでクレジットカードを多く保有しすぎることのデメリットについてご説明しました。

ここからは、おすすめの少数精鋭・クレジットカードの組み合わせについてご紹介します。

地方在住ならガソリン系+イオンカード

地方在住の方にとっては日々の生活の足として自家用車は欠かせないものです。

自家用車を走らせるためには当然ながらガソリンを定期的に給油する必要があります。

このような生活スタイルであることが多いなあと感じたら、クレジットカードもガソリン給油をお得にすることができるものを選びましょう。最近はどのガソリンスタンドでも各社のブランド共通のクレジットカードを発行しているものです。

代表的なものは「出光カード・まいどプラス」です。1Lあたり2円程度ガソリン代を安く給油することができます。

また郊外などによく見られるイオンモールをはじめとするイオン系のショッピングセンターでお得に使うことができるのかイオンカードです。

イオンモール全店で還元率1%で利用でき、毎月5日と20日は5%オフのサービスを受けられ、ときたま発行される優待パスにより最大20%オフまで価格を下げて購入することができます。

従って地方にお住まいの方は、ガソリン系クレジットカードとイオンカードの2枚もちで十分にお得に買い物ができるはずです。

[st_af id=”2074″]

旅行好きならビックSsuica+年会費無料で旅行保険が充実のエポスカード

日本各地を旅行するのが趣味だという方は、 ビックカメラ Suica カードおすすめです。

年会費が実質かからないこのカードでは、 Suica のチャージを行った金額に対して1.5%、 ビックカメラのお買い物代金に対して10%、その他のお買い物代金に対して1%のポイントが付与されます。

また海外旅行をされる方にとって必須なのが海外旅行保険です。

旅先での盗難や傷害や死亡事故に対して補償がされる海外旅行保険を旅行の度に申し込むのはめんどくさいという方も多いでしょう。

そこでオススメなのがエポスカードです。エポスカードは年会費なしなのにも関わらず、死亡に対しては500万円、損害賠償に対しては最大2000万円までの保証が受けられます。

その上旅先で病気になって病院にかかった場合に、現地の病院での医療費をクレジットカード会社が立て替えてくれる医療キャッシュレスサービスも利用することができます。

海外旅行には必要な保険を年会費なしで受けることができるエポスカードのこれらのサービスは、海外旅行者にとって嬉しいものですが、これでのサービスは何と自動付帯です。

条件を満たさないと利用することができないのではなく、エポスカードを保有しているだけでこれのサービスが受けられるのです。

旅行好きの方は、 ビックカメラ Suica カードとエポスカードの組み合わせが最強でしょう。

ビックカメラSuicaカード

私鉄沿線住みなら、小田急ポイントカードなどを組み合わせ

私鉄各社が発行している私鉄系のクレジットカードは生活に密着したものが多く、利便性が好評を集めています。

小田急ポイントカードは、小田急電鉄にタッチアンドゴーで乗ることができる IC カード「PASMO」のオートチャージ機能を有しています。

オートチャージでチャージした金額の1.5%をポイントで還元しています。この他にも小田急百貨店やODAKYU OXストアなどでもポイントを貯めることができるため、日常生活の強い味方であること間違いありません。

関連記事:小田急OPカードを作れば小田急百貨店での買い物が5%以上お得に!沿線住みなら必須

マイル好きならJALカードSuicaかソラチカカード

JALカードSuicaは、「地上も空もこれ一枚で!」の謳い文句で人気を博しているクレジットカードです。

JALタッチ&ゴーサービスにより、これ一枚で空港まで電車に向かうことができ、搭乗手続きなどもパスして飛行機に乗り込むことができます。

普段のお買い物でも電車に乗るための切符でも購入した分マイルが貯まりますので、日々の生活からマイルを貯められ空の旅が好きな人にはうってつけのカードです。

ソラチカカードの愛称で知られる、ANA To Me CARD PASMO JCBは、クレジットカードと定期券 PASMO を一枚にまとめたカードです。

3枚のカードの役割をこれ一枚で果たしてくれるので、お財布をスッキリさせることができます。どんなお買い物でもマイル換算で1%の還元率を誇り、定期券の購入代金でもザクザクマイルが貯まります。

ステータスカードとして三井住友VISAを持っておくのも良い

ステータスカードといえばこれ!と多くの人に親しまれているのが、三井住友 VISA カードです。

三井住友 VISA カードには様々な特典がありますが、特筆すべきは日本各地の空港ラウンジを使用できる点です。

空港ラウンジでは飲食などを無料で提供され、マッサージチェアやPCテーブルなどを飛行機に搭乗するまでの時間を有効活用できる設備が取り揃えられています。

空港ラウンジを利用すると優越感に浸ることができるのが、三井住友 VISA カードの最大の特徴です。

地味ですが、24時間医療に関する相談を電話で受け付けているドクターコール24というサービスも利用者の支持を集めています。

関連記事:三井住友VISAカードとJCB。年会費無料で使うならどっちが良い?マイペイすリボがポイント!

まとめ

ここまでクレジットカードを複数枚所有することのデメリットと、少数精鋭でクレジットカードを絞ったときの最適な組み合わせについてご紹介してきました。

簡単に決済を行うことができるというそもそものメリットに加えて 、それぞれのカードで様々な特典がつけられており、その中から自分の生活スタイルに見合ったものを取捨選択していくのもクレジットカード保有の醍醐味であると言えます。これを機に多くなりすぎたクレジットカードを処分して、自分にとって本当に必要なクレジットカードだけ選んですっきりとしたお財布を実現しましょう。

コメント