高還元率のポイントであることから、数多くの利用者から支持を得ているリクルートカード。

他のクレジットカードと比較して、申し込み審査の難易度もに低めに設定されていますから、比較的審査に通りやすいとされています。

ほとんどの方が審査を通過することが可能ですが、収入の無い主婦でもリクルートカードの審査に通ることはできるのでしょうか?ここではその詳細についてまとめました。

リクルートカードの特徴をまず詳しく知りたいって人は下記の関連記事をはじめにお読みください。

関連記事:リクルートカードの基礎知識まとめ

無収入でも審査が通る条件

リクルートカードなど、クレジットカードの審査では就業していること、安定性のある継続的な収入があることが、審査の申し込み条件となります。

そのため、仕事をしていない無職の方、もしくは収入源が何もない無収入の方の場合は、カード審査に落ちてしまうのが一般的です。

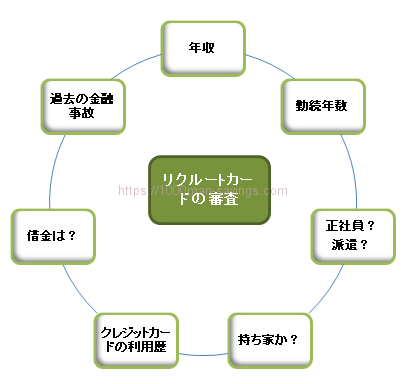

簡単にリクルートカードの審査基準を図に簡単にまとめました。

いくつかの条件を満たすことで無職の方や無収入の方も通常通りリクルートカードを作ることが可能です。

その条件とは何か、詳しくご説明しましょう。

18歳以上で、配偶者に収入あり

無職や無収入の方でも18歳以上で配偶者に収入がある場合は、リクルートカードの審査を通過することができます。

専業主婦の方は一般的に主婦業に専念している人のことを指しますので、毎月の収入がない無収入の状態となりますが、通常通りリクルートカードを作ることができるんですね。

これは配偶者が仕事をしていると世帯収入として審査を進めることができるためです。

ただし、ご主人の扶養家族であることと、他者のクレジットカードやローンなどで延滞がないことが必須条件となります。

学生でも通るが、高校生は不可

学生でもリクルートカードの審査に通ることができます。安定した収入がある方と同様に年会費無料で、最高2,000万円の海外旅行障害保険もセットになっています。

ポイント還元率も1.2%となりますら、貯まったポイントで卒業旅行の軍資金にしたり、就活に必要なスーツやビジネスシューズなどを購入することも可能なんですね。

また使いすぎを防ぐ学生に安心な限度額設定もありますから、保護者の方も安心してリクルートカードの発行を勧めることができます。

ただし、大学生や専門学生など18歳以上の学生はリクルートカードの審査に申し込むことができるのですが、18歳以上であっても高校生は不可となります。

フリーターでも大丈夫

フリーターでもリクルートカードの審査に申し込むことができます。正社員と比較して、クレジットカードの審査の基準が高くなりますが、収入の安定性でフリーターはもちろんアルバイトでも審査を受けることが可能です。

また、同じフリーターであっても若年層と中年層の場合、若年層の方が審査の基準が低くなっています。

これは収入面などを考慮すると年齢を重ねた人の方が信頼性に長けてるように感じますが、若年層のフリーターは学生と同じと考えられ、将来性のある大切な顧客としてカードの審査のハードルを低くしているためです。

勤務年数が長ければ長いほど安定性が高いと判断され、リクルートカードの審査でも少し有利になる可能性が高いです。

ブラック(信用事故者)はダメ

信用事故者とは、過去にクレジットカードやローンの返済で何らかの問題が生じ、返済期日より2〜3ヶ月以上支払いが遅れてしまい、通常通りに返済が完了しなかった(金融事故を起こした)ことがある方のことを指します。

このような信用事故者は、事故情報として信用情報に登録されるんですね。

この信用情報には金融事故を起こした方のことを異動と表記されます。異動情報は信用機関や異動情報の種類によって保管期間が異なるものの、大体5〜10年程度となります。

安定した収入のある配偶者がいる主婦、扶養家族の学生であってもこの異動履歴が残っている期間中は、新しくリクルートカードを発行するのは非常に困難であると認識しておいてください。

審査に通りやすくなるテクニック

キャッシング枠を抑える

リクルートカードだけでなくクレジットカードの審査を通過しやすくするには、キャッシング枠を抑えるのがポイントです。

実際にキャッシング機能をつけずにリクルートカードの審査を申し込むと、審査結果の答えが早くもらえて通過することができたという事例が数多く存在します。

また、計画的にリクルートカードを使えるかどうか不安な人も、このような事例と同様に初めからキャッシング枠を抑える、あるいはキャッシング機能をつけない方法がおすすめです。

リクルートカードはクレジットカードですから、何となく安心性の高い印象があるかと思います。しかし、キャッシング機能については銀行や消費者金融のカードローンと同様に借金する行為です。

必ずお得な金利条件ではないということをしっかり把握しておいてくださいね。

JCBよりVISAの方が通りやすい

リクルートカードの審査をより通りやすくするためには、VISAカードを選ぶ方のがおすすめです。

リクルートカードにはVISAとJCBの2つの種類がありますが、JCBカードの場合有名な国産カードブランドのJCBが審査を行うため、審査基準が厳しくなっています。

VISAカードは三菱UFJニコスが審査を担当していて、一般的に審査のハードルが低い傾向がありますから、特にカードブランドに希望がないのであれば、三菱UFJニコスが審査する、VISAカードを選ぶようにしましょう。

審査では職場に電話してくる?

新しくリクルートカードを発行するためには、申し込み後の審査に通る必要があります。

リクルートカードの入会審査では申し込み時に記載したご自身の住所や職業、年収を参考にして、カードの発行の有無や利用限度額をどの程度に設定するかを判断します。

審査の流れでご自身が申込書に記載した職場に本当に就業しているのがどうかをチャックするため、職場に本人が働いているかどうかの確認をする在籍確認の目的で、職場に電話してくることがあります。

在籍確認はある場合と無い場合があるが、最近は減ってきた

リクルートカードだけでなく、クレジットカードの審査で在籍確認の電話が100%ないというカード会社は存在しませんが、最近では在籍確認されることが減ってきています。

クレジットカードの入会審査に対する調査を実施したところ、300人のうち243人もの方が在籍確認の電話がなかったと回答しています。

ケースによっては自身の知らない間に社内の方が電話に対応して、在籍確認が行われている場合もありますが、それでも過半数以上の人が電話連絡なしとなっています。

電話がかかってくるとしても個人名

職場に電話されるとしても、審査担当者は自分がカード会社の人ということを明かさず、基本的に個人名を名乗ります。

リクルートカードの審査を申し込んだ本人にしかカード会社であることは告げません。

もし、本人が電話に出られなかった場合でも、勤務先の返事で会社に在籍しているかどうか判断することができますから、他に何か伺われる心配はまずないです。本人が電話対応したときも、在籍確認だけですからスムーズに済みます。

2枚同時に作ると審査は厳しくなる?

リクルートカードなどクレジットカードを2枚以上同時に作ると審査が厳しくなるという声があります。

本当でしょうか?

まず、リクルートカードを2枚以上所持していることは、国際ブランドごとに特徴があるので節約目線では良いことです。

ただ、クレジットカードを作るということは、信用で買い物ができる枠を貰うってことなので、あまり同時に申し込むと警戒される可能性があります。

そのため、無収入の主婦の方は、まず1枚リクルートカードを作って、少しづつ利用実績(クレジットヒストリー)を積んでから2枚目意向を作っていくのが良いと思います。

まとめ

いかがでしたか?リクルートカードの審査は無収入の主婦だけでなく、条件を満たせば学生でも通過することができることを知っていただけましたよね。

最近は電話による在籍確認が少なくなっている傾向が見られるものの、クレジットカード会社も審査上行わないといけない業務のひとつですので、在籍確認の電話を拒否することはできませんから、その点もしっかり把握しておくようにしてください。

コメント