三井住友VISAカードは、1枚は持っておきたいステータスの高いクレジットカードですが、学生や新社会人にはハードルが高いと感じている人も多いのではないでしょうか。

そんな10代や20代前半の若年層におすすめなのが三井住友VISAデビュープラスカードです。

三井住友VISAデビュープラスカードの特徴とは、またデメリットはどのような点なのか、メリットとあわせて徹底解説します。

[speech_bubble type=”ln” subtype=”R1″ icon=”kuro-kihon.png” name=””]三井住友VISAデビュープラスカードって三井住友ブランドの学生カードみたない位置づけだよね[/speech_bubble]

[speech_bubble type=”drop” subtype=”L1″ icon=”shiro-kihon.png” name=””]25歳まで持てるから、厳密には学生カードとは言えないかな。どっちかというと新社会人向けの若者向けカードだね[/speech_bubble]

三井住友VISAデビュープラスカードのデメリット

三井住友VISAデビュープラスカードは、若者にしか持てないターゲットがかなり絞られたクレジットカードです。

デビュープラスカードにはどのようなデメリットがあるのか、順番に確認していきましょう。

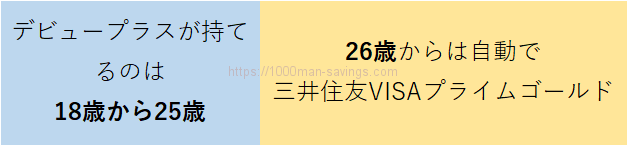

18歳~25歳しか持てない

先にも述べているように、三井住友VISAデビュープラスカードは18歳から25歳までの限られた年齢層しか持てないという条件があります。

年齢から考えると、学生か社会人になって間もない年齢層しか持てないことになります。

三井住友VISAブランドが欲しい、新社会人向けにぴったりです。

そのため、世の中のほとんどの人が条件にあてはまらないことになるうえに、この年齢層の人であっても25歳を過ぎたら所持できないという限定されたカードを敬遠する人も少なくないでしょう。

しかし、逆に言うとこの年齢層のカードをわざわざ作っているということから、三井住友カードが若年層の顧客を獲得したいという意図が見えます。

そのため、多少収入が少なくてもこの年齢層であれば審査に通る可能性があるとも考えられるのです。

年会費は1,250円必要

三井住友VISAデビュープラスカードは、初年度の年会費は無料ですが次年度以降は年会費が1,250円かかります。

学生や収入が少ない新社会人には、少しの年会費でも負担に感じるのではないでしょうか。

[speech_bubble type=”ln” subtype=”R1″ icon=”kuro-kihon.png” name=””]三井住友VISAデビュープラスカードの年会費はそれほどの金額じゃないけど、年会費無料にこだわっている当サイト「投資的クレカ生活」としては微妙かな[/speech_bubble]

[speech_bubble type=”drop” subtype=”L1″ icon=”shiro-kihon.png” name=””]1250円くらい大したことないって思っていても、なんとなく年会費がかかること自体に納得いかない!って人も多そう[/speech_bubble]

年会費デメリットを無効化する方法

しかし、この年会費は条件つきで無料にすることが可能です。

それは年に1回でもカードの利用があることです。

それほどカードを利用する機会はなくても、年に1回ぐらいは利用することもあるでしょう。

年に1度の利用で年会費が無料になるのなら、さほど大きなデメリットではないとも言えます。

[speech_bubble type=”ln” subtype=”R1″ icon=”kuro-egao.png” name=””]三井住友VISAカードシリーズはなんだかんだで年会費を無料にしてくれるよね[/speech_bubble]

[speech_bubble type=”drop” subtype=”L1″ icon=”shiro-egao.png” name=””]そう、良心的![/speech_bubble]

満26歳のカード更新時に自動的にゴールドカードに

若者なら、いつかはゴールドカードを持ちたいというあこがれを抱く人もいるかもしれません。

このデビュープラスカードを所有していると、26歳になった後の最初の更新月に自動的にプライムゴールドカードに切替えられます。

しかしプライムゴールドカードは29歳までしかもてない限定版のゴールドカードで、年会費が5,000円かかります。

年会費を1,250円もしくは無料でずっとデビュープラスカードを使用していたのに、いきなり5,000円の年会費は高く感じるという人もいるかもしれません。

[speech_bubble type=”ln” subtype=”R1″ icon=”kuro-kihon.png” name=””]ブランド志向の人には良いけど、年会費5,000円はなぁ~[/speech_bubble]

[speech_bubble type=”drop” subtype=”L1″ icon=”shiro-kihon.png” name=””]そのような人には、プライムゴールドカードに切り替わるという点がデメリットにしか感じられないね[/speech_bubble]

ゴールドカードにアップグレードするデメリットを無効化する方法

ただし、プライムゴールドカードへの切替えは避けることが可能です。

もし自動的にプライムゴールドカードに切替わるのが嫌な場合は、三井住友VISAクラシックカードに変更することもできます。

[speech_bubble type=”ln” subtype=”R1″ icon=”kuro-kihon.png” name=””]これで年会費かからないね[/speech_bubble]

[speech_bubble type=”drop” subtype=”L1″ icon=”shiro-egao.png” name=””]そうそう!

関連記事:三井住友VISAカードとJCB。年会費無料で使うならどっちが良い?マイペイすリボがポイント!

[/speech_bubble]

また、プライムゴールドカードをずっと所有していると、30歳になった最初のカード更新時にゴールドカードに切り替わります。

ゴールドカードは誰でも持てるカードではないため、デビュープラスからのルートであれば比較的ゴールドカードを所持しやすい環境を作ることができるというメリットがあります。

国際ブランドはVISAのみ

クレジットカードに付帯する国際ブランドは、三井住友VISAクラシックカードなど、ほとんどのカードではVISAとMasterの両方のブランドを発行することが可能です。

しかし、デビュープラスカードではVISAブランドしか選択することができません。

クレジットカードにVISAブランドしかつかないというのは、不便ではないかと考えるかもしれません。

しかし、世界ではVISAブランドが圧倒的なシェアを誇り、国内でもほとんどのお店で使うことができるため、VISAブランドしかつかないことに大きなデメリットを感じることはほぼないでしょう。

[speech_bubble type=”ln” subtype=”R1″ icon=”kuro-kihon.png” name=””]国際ブランドがVISAで不利になることってあるのだろうか・・・[/speech_bubble]

[speech_bubble type=”drop” subtype=”L1″ icon=”shiro-kihon.png” name=””]あんまり想像できないかも[/speech_bubble]

旅行保険はない

クレジットカードにはたいてい付帯している旅行傷害保険が、三井住友VISAデビュープラスカードにはついていません。

特に海外旅行などによく行く若者にとっては、旅行保険がないというのは不安に感じることでしょう。

しかし逆に考えると、旅行にはめったに行かないという若者にとっては旅行保険の有無は重要ではないでしょう。

また、本格的に海外旅行に行くというのであれば、かなりしっかりとした保険が付帯した別のカードで代用することをおすすめします。

反対に三井住友VISAデビュープラスのメリットは

三井住友VISAデビュープラスカードのデメリットを順番に紹介してきましたが、もちろんデビュープラスカードにはメリットもあります。どのようなメリットがあるのか確認していきましょう。

ポイント還元率は常に2倍!入会後3ヶ月間は5倍!

三井住友VISAカードには、ワールドプレゼントというポイントプログラムがあります。

三井住友VISAデビュープラスカードでは、いつでもポイントが2倍になるというメリットがあります。さらに入会後3ヶ月間は5倍になります。

例えば50,000円のカード利用をした場合、通常なら50ポイントのところ、2倍の100ポイント、入会後3ヶ月間は5倍の250ポイント獲得できます。

これはデビュープラスカード限定のサービスとなっているため、ポイントを効率よく貯めたい人にはおすすめです。

年間利用金額に応じてボーナスポイント

三井住友VISAカードでは、前年度の年間利用金額に応じて3つのランクのステージが設定され、ステージランクに応じたボーナスポイントが加算されます。

ボーナスポイントの詳細は下記の表にまとめました。

| 前年度の買物累計金額 | ステージ | ボーナスポイント | |

|---|---|---|---|

| 300万円以上 | V3 | 50万円到達時

150ポイント |

以降10万円ごとに

30ポイント |

| 100万円以上300万円未満 | V2 | 50万円到達時

75ポイント |

以降10万円ごとに

15ポイント |

| 50万円以上100万円未満 | V1 | 50万円到達時

50ポイント |

以降10万円ごとに

10ポイント |

このボーナスポイントは、クラシックカードやデビュープラスカードなどの一般カードに適用されますが、ゴールドカードやプラチナカードではさらに高いボーナスポイントが用意されています。

インターネット経由の申し込みで最短3営業日で発行

三井住友VISAカードでは、インターネット経由での申し込みに限り最短3営業日でカード発行されます。ただし自宅に届くのは最短約1週間となっています。

最短でカード発行するためには、インターネットで手続きをすること、またインターネットで支払い口座の設定をすることが条件となります。

ただし、インターネットで支払い口座の設定ができる銀行は限られていて、対応していない銀行の場合は最短日数での発行はできません。

ETCカードは年会費無料

デビュープラスカードの作成と共にETCカードを作成することもできます。

ETCカードも別途年会費が必要ですが、初年度は無料、さらに年1回でもETC利用の請求があれば、翌年度は無料となります。

契約しているクレジットカードの利用枠内で利用可能です。

年間最高100万円のショッピング保険

三井住友VISAデビュープラスカードには旅行傷害保険はついていませんが、ショッピング保険は付帯しています。

デビュープラスカードでクレジット決済をして購入した商品の破損や盗難による損害を、購入日および購入日の翌日から90日間補償されます。

ただし、海外での利用および、国内でのリボ払い、分割払い(3回以上)のみ対象となります。

審査基準が若者向け

デビュープラスは若者向けカードなので、審査基準も三井住友VISAカードより若者にあったものになっています。

代表的な高ブランドカードの三井住友VISAカードと同じ基準で審査されると、若者は

・収入が少なくて

・勤続年数も短い

ため厳しい結果になりやすいですが、デビュープラスではこうした若者の事情に配慮した審査をしてくれます。

審査が不安な若者はデビュープラスを申し込んだ方が良いですね。銀行系クレジットカードを作るチャンスですので。

関連記事:三井住友VISAゴールドの審査はJCBゴールドより厳しい?電話連絡なしで作れる?

デビュープラスとクラシックはどっちが良い?

三井住友VISAデビュープラスカードのメリット・デメリットについて見てきましたが、三井住友VISAクラシックカードと比較してどちらが優れているのか、下記の表でまとめてみました。

| デビュープラス | 三井住友VISAクラシックカード | 三井住友VISAクラシックカードA | |

|---|---|---|---|

| 年会費 | 1,250円 | 1,250円 | 1,500円 |

| 年会費無料条件 | 1度でもカード利用する | マイペイすリボ登録+カード利用 | マイペイすリボ登録+カード利用 |

| 旅行傷害保険 | なし | 最高2,000万円の海外旅行傷害保険 | 最高2,500万円の海外・国内旅行傷害保険 |

| ショッピング補償 | 年間100万円まで | 年間100万円まで | 年間100万円まで |

| 国際ブランド | VISA | VISA、Master | VISA、Master |

| このカードだけの特典 | ポイントが常に2倍(当初3ヶ月は5倍) | 特になし | 特になし |

デビュープラスカードとクラシックカードを比較すると、大きな違いは旅行傷害保険がついているかどうかという点です。

旅行を頻繁にするので保険は外せないという人には、デビュープラスカードは向いていません。

しかし、旅行傷害保険以外の項目では、年会費無料になる条件やポイントが2倍になるという特典を考えると、クラシックカードよりメリットも多いといえます。

そのため、デビュープラスカードに向いているのは、海外旅行や国内旅行に行く余裕はまだない新入社員や入社後1~2年の社会人でしょう。旅行に行く代わりにショッピング利用をすればポイントが2倍貯まるため、効率よくポイントを獲得できます。

逆に時間に余裕があって旅行に頻繁に行ったり、卒業旅行として海外旅行を考えている学生には、旅行傷害保険がないデビュープラスカードはあまり向いていないと考えられます。

[st_af id=”2123″]

まとめ

三井住友VISAデビュープラスカードは、若者の利用に特化したクレジットカードです。

旅行傷害保険がついていないというデメリットがあるものの、ポイントが常に2倍もらえることや、1度でも利用すれば年会費無料ということから考えても若年層にはメリットが大きいカードと言えます。

また、将来的にはゴールドカードにランクアップできるということもあり、ある程度の年齢に達したらゴールドカードを持ちたいという若者には特におすすめのクレジットカードです。

コメント