今回は三井住友VISAカードとJCBカードでETCカードを作成した場合の年会費や申込み方法などを比較してみました。

カード会社によってETCカードの作り方や年会費の有無などに違いがあるので、これからETCカードを作成する予定の人は参考にしてみてください。

年会費比較

三井住友VISAカードとJCBカードでは、どちらもETCカードを追加で作成することができます。

ではETCカードを作成した場合の年会費はどうなるのか、比較してみましょう。

三井住友カードは年間1回使えば無料

三井住友ETCカードは、三井住友VISAカードを所有している人であれば初年度は年会費無料で利用できます。(翌年以降は年会費500円(税抜き))

さらに、前年度に1回以上ETC利用の請求があれば、翌年以降も年会費無料で利用できます。

一回使うだけでいいので、基本は無料ってことですね。

また三井住友プラチナカード会員の人はいつでも年会費無料です。

JBCカードも年会費無料

JCBカードをすでに所有している人は、ETC専用のETCスルーカードを年会費無料で申し込み可能です。

ETCスルーカードの利用代金は、所有しているJCBカードから一括精算となります。

ETCカードを持てる枚数を比べると?

年会費の次は、ETCカードを持てる枚数について比較していきましょう。

三井住友カード

三井住友カードでは、本カード1枚につきETCカード1枚しか発行できません。

そのため、もう1枚自分専用のETCカードを持ちたい場合は、三井住友カードをもう1枚作成することでETCカードを2枚所有することが可能です。

JCBカード

JCBカードも三井住友カードと同じく、本カード1枚についてETCカードの発行は1枚です。

複数枚自分専用ETCカードを所有したい場合は、もう1枚JCBカードを契約する必要があります。

ETCカードの申し込み方法

それでは、三井住友カードとJCBカードで実際にETCカードに申し込む方法について確認していきましょう。

三井住友カード

三井住友カードでETCカードに申し込む場合は、下記の2種類の方法から選択できます。

- インターネットサービス「Vpass」

- 書面での申し込み

Vpassから申し込む場合は、Vpassへのログインが必要です。

Vpassログイン後、カードの有効期限、セキュリティコードを入力する画面が表示されますので、指示に従って手続きを進めてください。

手続きが完了すると、登録しているメールアドレスに手続き完了メールが届きます。

一方で書面で申し込む場合は、まずは電話で申込書(資料番号:9136)を請求します。

具体的な手順は下記のとおりです。

申し込み方

- 0120-919-324 に電話をかける

- 音声案内に従い、会員番号と資料番号(9136)を入力

- 約1週間で登録している住所に申込書が到着

- 申込書に必要事項を記入のうえ、三井住友カードに送付

ただしバーチャルカードやETC一体型カード、一部の提携カードは書面で申し込みできないため注意が必要です。

JCBカード

JCBカードでETCカードに申し込む場合は、下記の3種類の方法から選択できます。

- 0120-1104-55へ電話(0120-1104-55)

- Webサービス「MyJCB」

- 入会申込書の郵送

急ぎの場合は、会員専用WEBサービス「MyJCB(マイジェーシービー)」から申し込みをしましょう。約1週間でカードが発送されます。

追加発行で届く日数

実際にETCカードに申込みをしたあとは、いったいどのぐらいでカードが到着するでしょうか。

ETCカードが届く日数について確認しておきましょう。

三井住友カード

三井住友カードで早く手続きを済ませるには、インターネットサービス「Vpass」から申込をしましょう。

およそ2週間程度でカードが届きます。

ちょっと時間がかかりますね。

夏休みやゴールデンウイークに間に合うように早めに対応しましょう。

ただし祝祭日や年末年始をはさむ場合は、2週間以上かかる場合もあります。

JCBカード

JCBカードの場合は、先に紹介した会員専用WEBサービス「MyJCB(マイジェーシービー)」から申し込みをする方法が最短です。

約1週間でカードが手元に届きます。

家族カードでETCカード

三井住友カードもJCBカードも家族カードが作成できますが、家族カードはETCカードを作成できるのか、確認してみましょう。

三井住友カード

三井住友カードは、家族カード1枚につきETCカード1枚を発行可能です。

そのため、家族で別々にETCカードを作成したい場合は、家族会員の名義でETCカードをお申し込みください。

JCBカード

JCBカードも、家族カード1枚につきETCカード1枚を発行可能です。

ただし、申込みはETCスルーカード入会申込書の郵送でのみ可能です。

インターネットでは申込みできないため、注意が必要です。

まとめ

ETCカードは、三井住友カードもJCBカードも作成できます。

ただし、年会費は三井住友カードの場合は1年間の利用がなければ次年度より年会費がかかるため、必ず1度は利用するようにしましょう。

]]>[speech_bubble type=”drop” subtype=”L1″ icon=”shiro-kihon.png” name=””]そうだね。実際落ちる人多いよ[/speech_bubble]

[speech_bubble type=”drop” subtype=”L1″ icon=”shiro-kihon.png” name=””]落ちると、信用情報に「三井住友VISAに落とされた人」って記録されちゃうから嫌だよね[/speech_bubble]

[speech_bubble type=”ln” subtype=”R1″ icon=”kuro-kihon.png” name=””]こわ[/speech_bubble]

[speech_bubble type=”drop” subtype=”L1″ icon=”shiro-kihon.png” name=””]自分が三井住友VISA作れそうか気になる人向けの記事なんで、気になる人は見てみてください[/speech_bubble]

職業別解説もありますので、自分はいけるの?いけないの?って観点で見てみてくださいね。

三井住友VISAカードの審査基準は、JCB一般、楽天カードと比べて厳しい?

[speech_bubble type=”ln” subtype=”R1″ icon=”kuro-kihon.png” name=””]クレジットカード審査は、発行元の会社によって難易度が違うよね。比較感、欲しくない?[/speech_bubble]

[speech_bubble type=”drop” subtype=”L1″ icon=”shiro-kihon.png” name=””]じゃあ、ライバルカードであるJCB一般と、メジャーカードな楽天カードと比較してみよっか[/speech_bubble]

では三井住友VISAカードの審査難易度はJCBカードや楽天カードと比較してどうなのか、順番に見ていきましょう。

審査基準比較

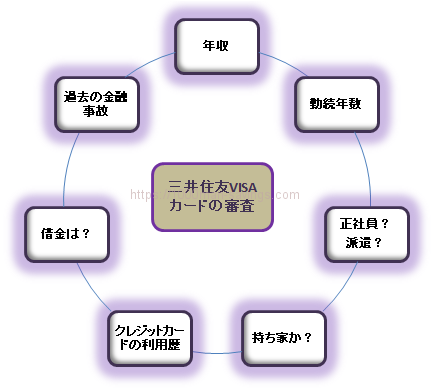

一般的に銀行系のクレジットカードは審査ハードルが高く、お店で発行するクレジットカードの審査難易度は低めといわれています。

三井住友VISAカードは銀行系のカードです。三井住友カードは三井住友フィナンシャルグループに属しているため、信用度が高く安心して使い続けられるカードと言えます。

しかしその分審査には誰でも通るわけではなく、安定して継続した収入があること、また年収が200万円程度必要であることが予想されるので、アルバイトで年収100万円前後の人は審査通過が難しい可能性があります。

一方でJCBカードは、日本独自のカードブランドで、老舗の信販系クレジットカードです。

JCBカードは国内でもトップクラスの発行枚数を誇るクレジットカードですが、提携カードもたくさん発行されています。

プロパーカードと提携カードでは審査難易度が違っていて、提携カードの方が審査は甘めです。

JCBプロパーカードはカードの種類によってはそれなりに年収がなければ審査通過が難しいカードですが、三井住友VISAカードよりは審査難易度が低めと考えられます。

また、ポイント還元率の高さで人気のある楽天カードですが、いわゆる流通系のカードのため、三井住友カードやJCBカードと比較するとかなり審査難易度は低めと言えます。

多少年収が低くても個人信用情報の内容が悪くなければ、審査に通過する可能性はあります。

キャッシング審査の厳しさは?

三井住友VISAカードの審査難易度は高めという話をしてきましたが、キャッシング審査はどうなのでしょうか。

キャッシングとは、クレジットカードでお金を借りるための機能です。

キャッシング枠をつけるかどうかはカード作成時に選択することができます。

しかし、キャッシング枠をつけるとショッピング枠だけで発行するよりもかなり審査が厳しくなります。なぜなら、買物をするのではなく「お金を借りる」という行為だからです。

そのため、当然ですが三井住友VISAカードのキャッシング審査難易度はかなり高めです。

三井住友VISAカードの審査に通りやすくするには、キャッシング枠をつけないことをおすすめします。

またJCBカードも、三井住友VISAカードほどではないですがキャッシング枠をつけるとかなり審査難易度が高くなります。

楽天カードも比較的審査難易度が低めのカードとはいえ、キャッシング枠をつけるとそれなりに審査難易度があがります。

クレジットカードの審査に通りやすくするには、キャッシング枠をつけないことをおすすめします。

また、収入がない専業主婦や学生は、銀行が直接発行するクレジットカードでなければキャッシング枠をつけることかできないため注意が必要です。

家族カード審査の厳しさは?

家族カードは、本カードの契約者が家族の分の支払いをするカードなので、契約者が本カードの審査に通過しているのであれば、基本的に家族カードの発行は簡単です。

これは三井住友カードでもJCBカード、楽天カードでも共通することなので、家族カードは簡単って覚えましょう。

なぜなら、家族は一つの世帯(経済的なかたまり)なので、そのうちの一人(例えば夫)にカードを発行していれば、その家族も家族カードを持つ資格があるってカード会社は判断します。

ただ例外もあって、本カードの契約者がカードの支払を延滞しているような状況だと、家族カードの発行ができない可能性が高いです。

また、家族カードを作成しようとしている家族本人が、そのカード会社で金融事故を起こしている場合は審査に落ちることもあるようです。

このようなケースはまれだと思われますが、もし家族が過去に長期延滞や自己破産などをしている場合には注意が必要です。

増枠カードの厳しさは?

クレジットカードには利用限度枠があり、限度枠は新規入会時に審査によって決定しますが、利用枠は増枠をすることで増やすことができます。

カードの利用枠は、支払いの延滞などなく継続利用があれば自然と増えていきます。

しかし、自然と増えるのを待たずに自分から申し込むこともできます。

ただし、クレジットカードの利用枠を増額するためには審査があり、増枠審査は新規入会時よりも厳しくなります。

というのも、利用枠を増枠するということは、それだけカード会社のリスクも高くなるということになります。

特に新規契約時にも審査難易度が高い三井住友VISAカードは、増枠の審査も厳しくなりがちです。

特に作成してすぐに増枠審査に申込んだ場合や、支払い状況が悪い人は増枠審査に通りません。

増枠審査については、各社とも同じような審査基準となっていてJCBカードや楽天カードの増枠審査も同じく作成してすぐだったり、支払い状況が悪いと審査落ちの可能性が高いです。

増枠審査は審査結果によってはかえって減額されることもあるため、慎重に行うことをおすすめします。

落ちる人の割合は三井住友VISAカードの種類によって審査の厳しさは変わる?

三井住友VISAカードは審査が厳しいと言われていますが、カードの種類によってはそれほど厳しくないものもあります。

カードの券種と審査難易度について見ていきましょう。

三井住友VISAプラチナカード

三井住友VISAプラチナカードはカード利用枠がはじめから300万円以上に設定されているステータスカードです。

また年会費も5万円とかなり高額です。

利用枠が300万円ということは、年収は少なくとも900万円程度は必要であると考えられます。

申込み条件は「30歳以上で安定継続した収入のある人」とされていますが、決してそれだけではなく、かなり審査に通過するのは難しいと考えておきましょう。

三井住友VISAゴールドカード

三井住友VISAゴールドカードは、プラチナカードほどではないですが審査難易度が高いステータスカードです。

年収は300万円程度は必要だと考えられます。

また、三井住友VISAクラシックカードなどを継続利用することで招待状が届くこともあります。

招待状が届くには年間での利用合計額が一定額以上で、三井住友VISAカードを最低でも1年以上利用している必要があります。

自分でも申し込むことは可能ですが、やはり審査難易度は高めだと考えておきましょう。

三井住友VISAプライムゴールドカード

三井住友VISAプライムゴールドカードは、20代限定のゴールドカードです。

ゴールドカードと名前がついていますが年会費は5,000円と安く、20代でも無理せずに持つことができるゴールドカードです。

30代になると自動的にゴールドカードにランクアップされるため、プライムゴールドカードの審査基準もやや難易度が高めとなっています。

それでも安定継続した収入がある職業で、年収が250万円からできれば300万円以上あれば審査に通過する可能性はあるため、20代の人は積極的の申し込んでみることをおすすめします。

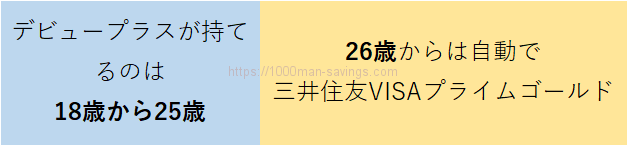

三井住友VISAデビュープラスカード/三井住友VISAデビュープラスカード(学生)

三井住友VISAデビュープラスカードは、満18~25歳が持てるクレジットカードです。

運転免許証か健康保険証があれば収入のない未成年や大学生、新社会人でも申込ができます。

そのため、審査基準も高くなく、初めて三井住友カードに申し込むなら、まずはデビュープラスカードがおすすめです。

こちらも問題なく継続利用していればプライムゴールドカードに切り替わります。

三井住友VISAクラシックカード/クラシックカードA

三井住友VISAクラシックカードは、三井住友カードの中ではもっとも平均的なプロパーカードです。

安定継続した収入があり、年収が100万円以上あれば審査通過の可能性はあります。

また、本人に年収がなくても配偶者に安定継続した収入があれば、専業主婦でも申込み可能です。

そのため、審査難易度はそれほど高くなく、主婦でも持つことができるカードと言えます。

三井住友VISAクラシックカード(学生)/クラシックカードA(学生)

三井住友VISAクラシックカード(学生)は、その名の通り学生用のカードとなっています。

そのため、収入がなくても持つことができ、在学中は年会費も無料です。

審査難易度は学生向けのためかなり甘めになっているので、三井住友VISAカードを将来的に持ちたいなら学生の間に作成しておくことをおすすめします。

三井住友VISAアミティエカード

三井住友VISAクラシックカードと同じような契約内容になっているのが、アミティエカードです。

ピンク色の券面のため、主に女性向けのカードとして作成されています。

審査基準はクラシックカードと同じようなものなので、継続した収入があればそれほど審査難易度が高いカードではありません。

三井住友VISAアミティエカード(学生)

三井住友VISAアミティエカード(学生)は、学生用のカードです。

収入がなくても持つことができ、在学中は年会費も無料です。

審査難易度は学生向けのためかなり甘めになっているので、卒業旅行やショッピングで使いたいという女性にはおすすめです。

三井住友VISAエグゼクティブカード

三井住友VISAエグゼクティブカードは、出張や旅行によく行くビジネスマン向けのカードです。

カードの契約内容はクラシックカードと同じような内容になっていますが、違っているのは付帯している旅行損害保険の金額です。

出張によく行くビジネスマン向けのため、クラシックカードよりも多い4,000万円の旅行損害保険が付帯しています。

しかし、カードの利用枠はクラシックカードと同じ条件のため、審査基準もクラシックカードと同程度と考えられます。

三井住友VISAバーチャルカード

三井住友VISAバーチャルカードは、インターネット決済専用のカードです。

利用枠は10万円までしかないものの、ショッピング補償が年間100万円まで付帯しているので、インターネットショッピングを安心・安全に利用することができます。

利用枠が10万円しかないことや年会費が300円であることなどから、審査難易度はかなり低いと考えられます。

初めてネットショッピングをする人におすすめのカードです。

審査に通る人と落ちる人。こんな人でも通る?

クレジットカードの審査には、通る人もいれば必ず落ちる人もいます。

では職業などによって審査の通過率に違いはあるのか、確認していきましょう。

主婦

仕事をしている主婦は自身の収入によって審査をされるため、三井住友VISAのように年収が高くなければもてないカードの取得は難しいです。

ただ、収入がない専業主婦も夫(配偶者)の年収によってカードを持つことができるため、高年収の夫がいれば世帯年収が高いってことになって作れる可能性もあります。

[speech_bubble type=”ln” subtype=”R1″ icon=”kuro-kihon.png” name=””]自分は収入が無くても、夫が収入が高い方が良いっていう、夫婦一体理論だね[/speech_bubble]

[speech_bubble type=”drop” subtype=”L1″ icon=”shiro-kihon.png” name=””]それと、三井住友VISAを夫(収入がある方の配偶者)に作ってもらって、その家族カードとして作成するって方法が良いかと[/speech_bubble]

家族カードなら簡単に作れますし、ステータスも変わらないので。

学生

学生も主婦と同じような条件になっていて、アルバイトをしている学生もいれば、収入がない学生もいます。

収入がある学生でもそれほど年収が高くなければ、自身の収入でゴールドカードなどの取得は難しいです。

ただし、学生は学生カードを持つことができます。

収入がなくても作成できるカードがたくさんあるのが学生のメリットでしょう。

デビュープラスカード(学生)を所有していれば、26歳のときにプライムゴールドカードに自動的にランクアップされます。

学生で将来的にゴールドカードの取得を目指すなら、デビュープラスカードの作成をおすすめします。

学生・若者はチェック関連記事:三井住友VISAデビュープラスカードのデメリットは?新社会人と学生どっち向け?

フリーター

フリーターをしていてもクレジットカードを持つことはできますが、1日だけのバイトや1週間だけのバイトなどをぽつぽつとしている状態ではカードの審査には通りません。

フリーターがクレジットカードの審査に通るには、安定した収入があることと、継続して同じ職場でアルバイトをしていることが条件となります。

また、三井住友VISAカードの種類別では、それほどステータスの高いカードは持てず、クラシックカードか20代ならデビュープラスカードなら審査に通る可能性があるかもしれません。

派遣社員

近頃では派遣社員の人の数が多く、派遣社員といってもかなり年収が高い人も多いです。

継続した収入があることと、同じ職場に何年も勤務している状態なら、三井住友VISAカードー殿の審査に通ります。

ただし、1年単位で契約が終わって無収入の状態になるという場合は、三井住友VISAカードの審査に通らない可能性があるため注意が必要です。

無職

無職は基本的に三井住友VISAカードの審査には通りません。

無職といっても専業主婦は配偶者の収入によってカードが持てるので条件はちがってきますが、独身で無職の人、既婚者でも失業中の男性(妻も働いていない)などは審査に通りません。

ただし、定職についていなくても家賃収入があるという人は別です。

賃貸物件を持っているような大家さんはお金持ちなので、資産家としての属性で三井住友VISAカードを作ることが出来るのが普通です。

水商売

水商売と聞くとホストやホステスなどが思いつきますが、ホストやホステスをしている人はどのような雇用形態で働いているのかで審査に通るか違ってきます。

もしお店にアルバイトや契約社員のような形で雇われているなら、それなりに安定収入があると判断されて審査に通る可能性はあります。

しかし、個人事業主やフリーの状態で人に雇われていない場合は、いつ収入がなくなるか分からない状態のため審査に通るのが難しくなります。

ただし、個人事業主として一人でやっていてもかなりの収入が毎年継続してあるようなら、審査に通る可能性はあるでしょう。

落ちた人の口コミは

三井住友VISAカードの審査に落ちた人の口コミは、SNSなどにも多く書き込まれています。

Twitteで見つけた口コミをいくつか紹介しましょう。

https://twitter.com/toystetraveler/status/854885059530080257

https://twitter.com/Gdynial/status/997440317572825088

「ゴールドカードの審査に落ちた。年収が足りなかったのかな?」

「起業1年目の人は審査に落ちたのに、専業主婦の姉は審査に通った」

「勤続9年だけど審査に落ちた」

「アコムの審査に落ちたのに、なぜか三井住友カードの審査には通った」

このように、様々な状況の口コミが見つかりました。

この情報だけでは一概には言えませんが、審査に落ちるには必ず何らかの原因があります。

自分自身が他社の支払いを延滞していないか、スマホの端末代金の支払いを滞納していないかなど、申し込みをする前に自身の状況を今一度確認しておきましょう。

[st_af id=”2123″]

まとめ

三井住友VISAカードの審査は厳しいと言えますが、カードの種類によっては20代でも学生でも審査に通る可能性があるカードはあります。

クレジットカードの審査はキャッシング枠をつけることで難易度がさらに上がるため、三井住友カードの審査に通る可能性をあげるには、キャッシング枠を0円にすることをおすすめします。

]]>そんな三井住友VISAカードの限度額は高いと言われていますが、JCBの一般カードと比較してどうなのかを比較してみました。

また、限度額の増額方法や限度額の確認方法などもあわせて紹介していきます。

三井住友VISAカードの初期限度額はいくらになりやすい?

三井住友VISAカードで新規にクレジットカードを作成したいとき、必ず審査を受けて通らなければなりません。

また、審査に通ったとしても初期の限度額は少なめに抑えられることが多いです。

その理由は、まだ新規契約時では「信用度」が低いためです。

三井住友VISAカードに限らずどのクレジットカード会社でも、支払いに遅れることなく継続利用を続けることで信用度が高くなっていきます。

新規契約時には契約者が本当に支払いを確実にしてくれる人なのか判断がつきにくいため、どうしても新規契約時には限度額を少なめに設定されてしまうのです。

では、学生や新社会人向けの「三井住友VISAデビュープラスカード」の初期限度額を見てみましょう。

デビュープラスカードでは、申込者が成人している学生か、未成年の学生か、社会人かで初期限度額が変わってきます。

さらに、親権者の同意があるかないかでも限度額が変わります。

| 申込者 | 親権者同意 | カード利用枠 |

|---|---|---|

| 学生(成年者)の限度額 | 不要 なし |

10万円 |

| あり | 30万円 | |

| 学生(未成年者)の限度額 | 必須 | 30万円 |

| 社会人の限度額 | 不要 | 10万円~100万円 |

学生は特に信用度が低いため、成人していても親権者の同意がなければ初期の限度額が10万円とかなり低めに設定されてしまいます。

ただ、三井住友VISAカードは一生使えるカードなので、使っている間に徐々に限度額を上がっていくので心配いらいないと思います。

また、社会人の一般的な初期限度額は30万円程度ですが、職場や年収などによって50万円以上の限度額が設定される場合もあります。

逆に社会人であっても、信用度が低いと10万円程度の限度額しか設定されない可能性もあるので、もしそうなってもがっかりしないで下さい。

限度額の下限と上限の比較

クレジットカードの限度額は多いほど助かる人がほとんどでしょう。

しかし、カード会社によってもカードの種類によっても限度額(与信枠)は違ってきます。

三井住友VISAカードとJCBカードの一般カードで、限度額の下限と上限を比較してみましょう。

| カード名 | 利用限度額 |

|---|---|

| 三井住友VISAクラシックカード | 10万円~80万円(最大150万円) |

| JCBカードW | 20万円~最大100万円 |

三井住友VISAクラシックカードは、新規申し込み時には10万円から80万円までの利用枠しか設定してもらえません。

しかし、利用を続けているうちに80万円以上の限度額にすることができ、150万円まで引き上げることができます。

これはJCBカードも同じで、継続して利用を続けるうちに限度額を増やすことができる仕組みです。

リボ払いの限度額は

(三井住友VISAカードの)リボ払いの限度額はショッピング限度額とは別に設定されています。

ショッピング限度額:100万円

キャッシング限度額:50万円

リボ払い限度額:40万円

のように、それぞれ個別に設定されます。

ゴールドカード、プラチナカードで比較すると?

次にゴールドカードやプラチナカードで比較してみましょう。

| カード名 | 利用限度額 |

|---|---|

| 三井住友VISAゴールドカード | 50万円~200万円 |

| 三井住友プラチナカード | 300万円~(最大1,000万円) |

| JCBゴールドカード | 50万円~150万円 |

| JCBプラチナカード | 150~500万円 |

三井住友カードもJCBカードも、利用限度額は一般カードに比べると格段に高くなっています。

特に三井住友プラチナカードは、返済能力によっては最大1,000万円まで利用枠を広げることができます。

ただ、どちらのゴールドカードもプラチナカードも、契約時の審査難易度が高いカードとなっています。

そのため、返済能力が低い人はそもそも取得できないカードであるからこそ限度額も高めに設定されているといえます。

限度額の引き上げ方

三井住友VISAカードでは、自分で申し込みをすれば限度額を引き上げることができます。

どのような手続き方法があるのか、また限度額増額審査(増枠審査)に通るためのポイントについて紹介していきます。

限度額の増額には審査がある

三井住友VISAカードでは、契約時には利用限度額が少なめに設定されています。

そのため、限度額が少なすぎて足りないと感じてしまう人も多いようです。

三井住友カードは、継続利用していくことによって、カード会社の方から突然限度額を上げてもらえることがあります。

しかし、いつ上げてくれるのかは分からないため、カード会社が上げてくれるのを待たずに自分で限度額を上げてもらえるように申請することもできます。

自分から利用限度額の引き上げを申込んだ場合は、必ず審査があります。

一般的に、新規契約時よりも限度額の増額審査(増枠審査)は厳しいと言われています。

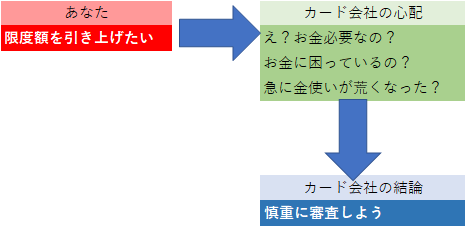

それは急に限度額を引き上げたがるってことは、急にお金が必要になっている→お金に困っている→返済できない人?って思われる可能性があるからです。

下の図のようなイメージです。

特に「信用度」が高い人でなければ審査に通らないため、支払いを延滞している人や信用情報が「ブラック」状態の人などは増額審査に通らない可能性が高いです。

また、転職したばかりの人、カードローンなどで多くお金を借りている人なども審査に通らない可能性があります。

そのため、延滞せずに最低半年以上継続して利用を続けている人で、信用情報に事故情報が記録されていない人は審査に通過する可能性が高いので、限度額が足りないと感じている人は申し込みをしてみることをおすすめします。

限度額引き上げの申し込み方法

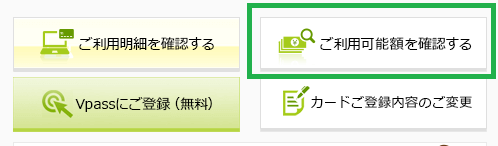

三井住友VISAカードで限度額を引き上げるには、インターネットからの申し込みが必要です。申し込み方法は下記のような手順となります。

三井住友VISAカードの限度額を引き上げる手順

- 自分の限度額を確認する。

- 勤務先や住所に変更がある場合は先に申請をする。

- 20歳以上(学生以外)はインターネットでVpassにログインをして「ショッピング(キャッシング)利用枠の引き上げ」から申し込みをする。

- 学生は郵送でのみ申し込み可能。

- 1~2週間程度で書面にて審査結果が届く。

増額審査では勤務先に在籍確認の電話がかかる場合もあるので、勤務先が変わっている人は先に変更の手続きをするようにしましょう。

限度額は引き下げられる?

カードの利用限度額を上げたい人は多いですが、逆に限度額を下げたい人もいます。

下げたい理由としては「持っていても使わない」「限度額が上がると紛失や盗難時に怖い」などが上げられます。

限度額を上げる場合と違って特に審査はないので、三井住友カードの場合はクレジットラインデスクに電話をするだけで完了です。

カード限度額引き下げは平日9:00~17:00で手続き可能です。

長期間カードを持ち続けていて、知らない間に高額の限度額になっていて怖いという人は、一度クレジットラインデスクに電話で相談してみることをおすすめします。

限度額を確認する方法

三井住友VISAカードの限度額を確認するには、インターネットからVpass画面の「利用可能額を確認する」から確認することができます。

また、電話で聞くこともできるので「ご利用案内デスク」(0570-001-346)で確認をしてみましょう。

まとめ

三井住友VISAカードは、JCBカードよりも高い金額まで限度額を上げることができます。

ただし、限度額を増額するためには必ず審査があります。

新規契約時から勤務先が変わった人や住所が変わった人は、先に変更手続きをしておきましょう。

また、支払いを延滞していると増額審査には通らないため、日頃から延滞せずに期日に忘れず支払いしておくことをおすすめします。

]]>そんな人向けに、三井住友VISAカードを利用していて引き落とし時間までに入金をしていなかった場合にどうなるのか、また信用情報に記録が残るのかなどについて解説していきます。

[speech_bubble type=”ln” subtype=”R1″ icon=”kuro-kihon.png” name=””]三井住友VISAカードを使っている人ってお金に余裕があるイメージだから、あんまり引き落とし時間に間に合わないって少ないんじゃない?[/speech_bubble]

[speech_bubble type=”drop” subtype=”L1″ icon=”shiro-kihon.png” name=””]実はそうでもなくて、困っている人いるよ。それに、引き落とし用口座と給料口座を分けている、とか、お金を投資用の証券口座に移してしまったとか、いろいと間に合わないケースはあるよ。[/speech_bubble]

三井住友VISAカードの引き落とし時間は?

基本的には、三井住友VISAカードの支払日前日までに口座に入金しておく必要があります。

しかし、当日であれば何時まで引き落としが可能なのか知りたい人も多いでしょう。

クレジットカードの支払いの引き落とし時間は、銀行によって、またクレジットカード会社によっても違っているようです。

ゆうちょと民間銀行では時間が違う?

三井住友VSAカードの引き落とし時間は、三井住友銀行の場合は口座に18時までに入金していれば当日扱いとなると公式ホームページにも記載されています。

[speech_bubble type=”ln” subtype=”R1″ icon=”kuro-kihon.png” name=””]さすが三井住友グループつながり![/speech_bubble]

しかし三井住友銀行以外は金融機関によって、さらに支店によっても引き落とし時間が変わってしまうことがあるため、一概に「何時までに入金すればいい」という時間は断定できません。

また、ゆうちょ銀行の場合は午前中・午後9時の2回引き落とししているようですが確実ではないため、ゆうちょ銀行や三井住友銀行以外の銀行を引き落とし口座にしている場合は、支店に引き落とし時間を確認してみるようにしましょう。

三井住友銀行、みずほ銀行

下記の期間中は毎営業日に口座自動引き落としが実行されるので、それまでに口座に入金が必要です。

もし、引き落とし用銀行口座が残高不足なら、下の表の口座自動引き落とし日までに入金してください。

| 毎月の支払い日 | 口座自動引き落とし日 |

|---|---|

| 10日 | 支払い月の月末まで |

| 26日 | 原則支払い月の翌月15日まで |

ゆうちょ銀行、三菱UFJ銀行

下記指定日に再度の口座自動引き落としがあります。こちらも口座が残高不足なら、口座自動引き落とし日の前日までに入金が必要です。

| 毎月の支払い日 | 口座自動引き落とし日 |

|---|---|

| 10日 | 支払い月の20日 |

| 26日 | 支払い月の翌月5日 |

上記以外の金融機関については、三井住友VISAカードのホームページにて確認してみることをおすすめします。

※三井住友VISAカード「お支払日に間に合わなかった場合」

https://www.smbccard.com/mem/goriyo/lost_oshiharai.jsp

引き落としできなくても再引き落とし日が設定されている

支払い日に引き落としできなくても、銀行によっては自動で再引き落としをしてもらえます。

再引き落としの方法は、支払い口座に指定している金融機関よってかわってきます。

ただし、支払いが完了するまでカードが利用できない上に遅延損害金が発生するため、再引き落とし日までに期間があいている場合はカード会社に連絡をして、早めに支払うことをおすすめします。

引き落とし日が土日になってしまったら、振込期限は?金曜(の何時)?月曜でもOK?

三井住友VISAカードの引き落とし日がもし土日にあたってしまったら、前倒しで金曜日に払わなければならないのかと考える人もいるかもしれません。

しかし、三井住友VISAカードでは、引き落とし日が土日祝日に該当する場合は翌銀行営業日が引き落とし日となります。

具体的に言うと、土曜日が引き落とし日の場合は次の月曜日、日曜日が引き落とし日の場合も次の月曜日、月曜日が祝日の場合は次の火曜日、祝日が引き落とし日の場合は次の平日となります。

引き落とし日当日の振込時間は、先にも紹介したように三井住友銀行であれば当日18時までに引き落としされれば、当日扱いにすることができます。

遅れそうになったらオペレーターに連絡しよう

三井住友VISAカードの支払いに遅れそうになっても、カード会社になんの連絡もせずに放置する人が意外に多いようです。

支払いが遅れても放置を続けていると携帯に督促の電話がかかってきたり、自宅に督促状が届いたりします。

連絡が取れない場合は自宅や会社に電話がかかってくることもあるため、家族にもばれる可能性があります。

そのため、支払いに遅れることが分かっていたら、事前にカード会社のオペレーターに電話連絡をしておきましょう。

そうすることでカード会社の心証もよくなり、いつまで待って欲しいという要望も聞いてくれる場合があります。

こちらから連絡をしておくことで、何度も督促の電話が入ることを防止する効果もあります。

三井住友VISAカード 東京(東日本からの電話) 03-6738-7117

三井住友VISAカード 大阪(西日本からの電話) 06-6445-3165

受付時間 【平日】9:00~17:00 (土・日・祝日・12/30~1/3休)

ただし、オペレーターに事前に連絡をしたとしても、支払いが遅れた日数分遅延損害金が発生するので、できるだけ早く支払いを終えるようしましょう。

一度でも遅れたらブラックになる?

「一度支払いに遅れたら、自分はブラックになってしまうの?」

そのように思っている人もいるかもしれません。

しかし、支払いに一度数日遅れたという程度では「ブラック」と呼ばれる状態にはなりません。

いわゆる「ブラック」と呼ばれるのは、個人信用情報に金融事故情報が記録された状態のことを指します。

ブラックになる条件には下記のようなものがあります。

ブラックになる場合

- クレジットカードの支払いやローンの返済を60日以上延滞している

- 過去5年から10年以内に個人再生や自己破産などの債務整理をした

- 半年以内に複数枚連続してクレジットカードの申込みをしたことがある

半年以内のカード連続申込みの場合は、半年で個人信用情報からその記録が消えるため、ブラックと呼ばれる状態はすぐに解消できます。

しかし60日以上の長期延滞や債務整理をした場合は、5年以上(最長10年)個人信用情報から記録が消えません。

住宅ローンや自動車ローンを考えている人は、これが原因でローンを組めないことになるため、支払いの長期延滞だけはしないように気をつけましょう。

カードが利用停止になる場合も?

ブラックにならなくても、繰り返し延滞すると三井住友VISAカードが利用停止になるリスクがあります。

これは、利用代金を繰り返し遅延したことで、三井住友VISAカードの利用規約に違反したって扱いになって利用停止になります。

クレジットカードの現金化など悪質性が低ければなかなか利用停止にはならないのですが、繰り返し支払い遅延をするようだと注意が必要です。

三井住友visaカードの 引き落とし日を変更する方法

三井住友VISAカードの支払日は、毎月10日か26日どちらかを選択することができます。

もし途中で支払日を変更したい場合は、インターネットサービス「Vpass」または書面で手続き可能です。

ただし、支払い日を変更できるカードは主に個人向けプロパーカードとなっていて、提携カードや法人カードは基本的に変更できません。

変更手続きが完了してから実際に変更するタイミングは下記のとおりです。

10日決済から26日決済に変更の場合

毎月1日頃までに申込みをすると、原則として翌月から新しい支払い日に変更となります。

26日決済から10日決済に変更の場合

毎月15日頃までに申込みをすると、原則として翌々月から新しい支払い日に変更となります。

もし支払い日を変更した場合、6ヵ月間は支払い日の再変更ができないため、注意が必要です。

まとめ

三井住友VISAカードは、引き落とし日に入金が間に合わなかった場合でも再引き落としをしてもらえます。しかし、カードが使えなくなってしまうことや、遅延損害金が発生するというデメリットがあります。

引き落とし日を過ぎてしまったら、オペレーターに電話をして早めに支払いを済ませることをおすすめします。

]]> 三井住友VISAカードは国内でも海外でも利用可能なプロパーカードですが、ショッピングに使うことはもちろん、ちょっとお金が足りないという時にはキャッシングを利用することもできます。 同じようなプロパーカードにJCBカードが […]]]>

三井住友VISAカードは国内でも海外でも利用可能なプロパーカードですが、ショッピングに使うことはもちろん、ちょっとお金が足りないという時にはキャッシングを利用することもできます。 同じようなプロパーカードにJCBカードが […]]]>

三井住友VISAカードは国内でも海外でも利用可能なプロパーカードですが、ショッピングに使うことはもちろん、ちょっとお金が足りないという時にはキャッシングを利用することもできます。

同じようなプロパーカードにJCBカードがありますが、三井住友VISAカードとJCBカードのキャッシングはどちらかお得なのか、金利や審査難易度から比較してみましょう。

[speech_bubble type=”ln” subtype=”R1″ icon=”kuro-kihon.png” name=””]三井住友VISAカードのキャッシングか~[/speech_bubble]

[speech_bubble type=”drop” subtype=”L1″ icon=”shiro-kihon.png” name=””]単独で見るより、似たようなグレードのJCB一般カードと比べながら見ていきましょう[/speech_bubble]

三井住友VISAとJBC一般カードどっちのキャッシングが良い?

「給料までのつなぎ資金が欲しい」「結婚式のご祝儀を用意したいけどお金が足りない・・」

など一時的に現金が欲しい時に便利なのがキャッシングです。

日本を代表するプロパーカードである三井住友VISAカードとJCBカードでも、もちろんキャッシング機能があるのでキャッシング可能です。

しかし、キャッシングの金利や審査難易度などはカード会社によって違います。

三井住友VISAカードとJCBカードでキャッシングするとどんな違いがあるのか、どちらがよりお得なのか比較していきましょう。

金利比較

キャッシングをする時に一番重要なポイントは、「金利がいくらで借りられるのか」という点です。

金利が低ければ低いほど利息がかからないため、なるべく低い金利で借りたいところですが、三井住友カードとJCBカードのキャッシングの金利はいくらなのか見ていきましょう。

三井住友VISAカードのキャッシング

三井住友VISAカードは「キャッシングリボ」という名称でキャッシングを取り扱っています。

キャッシングリボでは、10万円から300万円(10万円単位)の範囲内でお金を借りることができます。

ただし、キャッシングリボは総量規制の対象となるので年収の3分の1以上借りることはできません。

学生は5万円まで、65歳から69歳の人は50万円まで、70歳以上の人は10万円まで、未成年の人(学生以外)は30万円まで借入可能(利用枠)です。

では気になるキャッシングリボの金利ですが、三井住友VISAカードではカードの種類によって金利が違います。

カードの種類ごとの金利と借入枠を確認していきましょう。

| カードの種類 | 借入枠 | 利率(実質年率) |

|---|---|---|

| ・三井住友VISAプラチナカード

・三井住友VISAゴールドカード ・三井住友VISAプライムゴールドカード |

100万円~300万円 | 14.4% |

| 5万円~90万円 | 15.0% | |

| エブリプラスカード | 5万円~90万円 | 17.0% |

| 上記以外のプロパーカード

(三井住友VISAデビュープラスカード、三井住友VISAクラシックカード ほか) |

100万円~300万円 | 15.0% |

| 5万円~90万円 | 18.0% |

一番金利が低く借りられるのは、三井住友VISAプラチナ、ゴールド、プライムゴールドカードの3種類です。

これらはカードの所得時に審査難易度の高い「ステータスカード」ということもあって、借入金利も低めに設定されています。

5万円から90万円の借入時に15.0%という金利は、大手消費者金融各社よりも3%程度低い金利で借りられることになります。

ただし、100万円以上借りた場合の金利は14.4%ですが、300万円借りても14.4%という高い金利で借りなければなりません。

300万円借入時には消費者金融の方が低い金利が適用される可能性が高いため、三井住友VISAカードのキャッシングはあまり高額利用をおすすめできません。

また、もっともスタンダードなカードである三井住友VISAクラシックカードの借入金利は、90万円以内で18.0%というあまり低いとは言えない金利設定です。

[speech_bubble type=”ln” subtype=”R1″ icon=”kuro-kihon.png” name=””]クレジットカードのキャッシングって、消費者金融より金利が高いことが普通だけど、三井住友VISAプラチナカードとかは14.4%て低いね[/speech_bubble]

[speech_bubble type=”drop” subtype=”L1″ icon=”shiro-kihon.png” name=””]超ステータスカードだからね。ただその分年会費もかかっているから、お金を借りるって目的だけならちょっと微妙かも[/speech_bubble]

JCBカードのキャッシング

JCBカードのキャッシングは、1万円から100万円までの範囲内でキャッシングが利用できます。

審査によって借入可能枠が決まるため、誰でも100万円借りられるわけではありません。

JCBカードのキャッシングの金利は下記のとおりです。

| カードの種類 | 借入可能枠 | 利率(実質年率) |

|---|---|---|

| JCBプロパーカード | 1~100万円まで | 15.0%~18.0% |

| JCB ザ クラス | 1~100万円まで | 14.10% |

JCBカードもカードの種類のよって借入金利が変わります。

JCBのプロパーカードの中で「JCBザクラス」カードだけは借入金利が14.10%となっていて、この金利だと三井住友VISAカードの最低金利よりも低い金利が借りることができます。

ただし、JCBザ・クラスカードはJCBカードの中でも最上位カードで、選ばれた人しか申し込むこともできない「招待制」のカードです。年会費も5万円するため、それだけ信用度の高い人だからこそ低金利での借入ができると言えます。

JCBザ・クラス以外のプロパーカードはすべて15.0%~18.0%という金利設定です。

金利は審査により決定しますが100万円借入時には利息制限法が適用されて15.0%になり、100万円未満の借入の場合には18.0%の金利が適用される可能性が高いです。

JCBゴールドカードを持っていても金利はスタンダードカードと同じ条件なので、JCBザクラス以外のステータスカードを持っている人にとってはあまりお得とは言えない金利設定だと言えるでしょう。

[speech_bubble type=”ln” subtype=”R1″ icon=”kuro-kihon.png” name=””]JCBザ・クラスカードのキャッシングは14.4¥1%ってクレジットカード最強クラスの低さだね[/speech_bubble]

[speech_bubble type=”drop” subtype=”L1″ icon=”shiro-kihon.png” name=””]うん、作るの大変だけど、その分金利がやすい。三井住友VISAのプラチナカードより安いのがすごいよね[/speech_bubble]

キャッシングがお得なのは結局どちら?

三井住友VISAカードとJCBカードのキャッシングは、結局どちら金利がお得だと考えられるでしょうか。

JCBカードはJCBザクラスという限られた人しか持てないステータスカードのみ低金利で借りられます。

一方で、VISAカードはプライムゴールドカード以上のステータスカードから低金利が適用されることや、エブリプラスカードであっても若干低い17.0%という金利で借りられるという点で考えても、三井住友VISAカードの方がお得に借りられると言えます。

ただし、どちらのキャッシング金利もカードローンと比較するとかなり高い金利設定です。

JCBのキャッシング専用カード「FAITH」なら4.40~12.50%、三井住友カードのゴールドローンなら3.5%~9.8%とかなりの低金利で借りることができます。

そのため、一時的な少額利用の場合にはクレジットカードのキャッシングは便利ですが、高額利用ならカードローンの利用をおすすめします。

三井住友VISAカードのキャッシング限度額

三井住友VISAカードのキャッシング限度額は5万円から300万円です。

三井住友VISAカード総量規制の制約を受けます。

総量規制の影響で、年収600万円なら200万円がキャッシングの上限になります。

キャッシング審査難易度

キャッシング枠の審査難易度は、三井住友VISAカードとJCBカードどちらが難しいでしょうか?

まあ、大体、キャッシング枠の審査難易度は、カードを作る審査難易度と大体一緒なので関連記事を確認してください。

関連記事:三井住友VISAカードのプラチナカード審査は普通の会社員でも通る?年収基準を教えて!

もしショッピング機能だけ付けている人がキャッシング機能をあとで追加する場合にも、必ず審査があります。

三井住友VISAカードとJCBカードの審査の難易度についてはカードの種類によって違いがありますが、三井住友VISAクラシックカードやJCB一般カードなどのスタンダードな券種であれば、それほど難易度は高くありません。

ただし、ショッピング機能しか付けていなかった人が追加でキャッシング機能を付けるとショッピングだけの場合よりも格段に審査が厳しくなります。

お金を貸すことにより、カード会社にリスクが発生するためです。

そのため、三井住友VISAカードとJCBカードどちらも審査に落ちる人の条件は同じようなもので、例えば下記のような人があげられます。

- 他社ですでに年収の3分の1近く借りている人

- 他社の借入で延滞をしている人

- 過去に金融事故を起こしたことがある人

上記のような人は三井住友VISAカードでもJCBカードでも審査に落ちる可能性が高いです。

また、働いていない専業主婦や仕事をしていない学生はそもそもクレジットカードにキャッシング機能をつけることができないため、注意が必要です。

まとめ

三井住友VISAカードもJCBカードもキャッシングの金利にはそれほど違いがありません。

ただし、三井住友VISAカードは、プライムゴールドカード以上から低金利で借りられるので、JCBカードと比較するとお得に借りられると言えます。

ただし、どちらもカードローンと比較するとかなり高い金利設定なので、高額利用にはカードローンの利用をおすすめします。

[st_af id=”2123″]

]]>

今回は三井住友カードでマスターカードを作る方法や、VISAもマスターカードも両方作るデュアル発行について解説していきます。

マニアにおすすめ、三井住友マスターカードを作る方法

三井住友カードは、日本で初めてVISAブランドのカードを発行した会社です。

そのため、三井住友VISAカードといえばVISA、VISAと言えば三井住友VISAカードというイメージです。

日本でのVISAのプロパーカードとしての地位を三井住友VISAカードが持っているイメージなので、三井住友VISAカードの国際ブランドは当然VISAになっています。

しかし、三井住友カードであえてVISAブランドをつけずにマスターカードブランドをつけて作成することができることを、知っている人は少ないかもしれません。

実は、三井住友カードでマスターカードを作る方法はとても簡単です。

例えばネット上からの申込みでは、三井住友カードのホームページで自分の作りたいカードの種類を選択し、「今すぐ申し込む」のボタンをクリックして必要項目を入力していきます。

その時に、希望のカードブランドを選択する項目が出てくるため、VISAではなくマスターカードを選択すれば三井住友マスターカードが作成できます。

作り方はとても簡単なため、三井住友カードであえてマスターカードを作ってみたいというマニアにもおすすめの方法です。

[st_af id=”1726″]

さらにマニアックに両ブランド(デュアル)発行もある

三井住友カードでマスターカードを作る方法はとても簡単ですが、さらに変わった作成方法があります。それは三井住友カードで、VISAとマスターカードの両方のカードブランドでクレジットカードを作成する方法です。

両ブランドを発行するにはどのような手続きがいるのか、またメリットやデメリットについて確認していきます。

両ブランド発行とは

三井住友カードでは、VISAブランドかマスターカードブランド、どちらのブランドも作成することが可能です。

しかし、三井住友カードではVISAとマスターカードの1枚ずつを発行する両ブランド発行(デュアル発行)をすることもできます。

デュアル発行ができるのは下記のカードに限られます。

・クラシックカード、アミティエカード

・エグゼクティブカード

・プライムゴールドカード

・ゴールドカード

・プラチナカード

上記のカードでデュアル発行をする具体的な手続き方法ですが、三井住友カードでマスターカードを作る方法と基本は同じです。

ネット申込みで作りたいカードの種類を選び、必要項目を入力していく中で、「ご希望のカードについて」という項目のところで希望ブランドを「VISAカードとマスターカード(2枚)」という選択肢を選ぶだけです。

メリットは利用範囲が広がる

三井住友カードでVISAとマスターカードの両ブランドを発行することはできますが、デュアル発行をすることのメリットは、使える店舗数が増えるということです。

特に海外での利用ではVISAブランドが圧倒的なシェアを誇りますが、それでも利用できない店舗やATMがあります。

VISAとマスターカードの両方のブランドのカードを所有することで、世界中の広い範囲で利用することが可能になります。

デメリットは年会費が250円加算

三井住友カードでVISAとマスターカードの両方を発行すると、世界で利用できる地域が広がりますが、何かデメリットはないのでしょうか。

実は三井住友カードでデュアル発行をすると、2枚目のカードは無料ではなく、やはり年会費が発生してしまいます。

2つのブランドカードが所有できることにはメリットもありますが、年会費を払ってまで必要としない人も多いでしょう。

しかし、2枚目のカードにかかる年会費は優遇されていて、クラシックカードで250円(税抜)となっています。

それ以外のカードではどうなるのか、表でまとめてみました。

| カードの名前 | デュアル発行時の2枚目カードの年会費(税抜) |

|---|---|

| アミティエカード | 250円 |

| クラシックカードA | 250円 |

| クラシックカード | 250円 |

| エグゼクティブカード | 500円 |

| プライムゴールドカード | 1,000円 |

| ゴールドカード | 2,000円 |

| 三井住友プラチナカード | 5,000円 |

どのカードも2枚目のカードには年会費優遇サービスが適用されますが、特にデュアル発行の必要性を感じない人でこの年会費を高いと感じるかもしれません。

マスターカードが強い国に行くなら意味があるかも・・・

三井住友カードでデュアル発行をしたいと思う人は、年会費がかかることからそれほど多くはないと考えられます。

しかし、はじめからマスターカードの強い国に海外旅行に行くことが決まっているなら、デュアル発行をしておく意味はあるでしょう。

マスターカードはVISAほどではありませんが、VISAに次ぐ世界シェアを誇るカードブランドです。そのため、万が一VISAが利用できないお店などではマスターカードを持っている意味があるでしょう。

また、ヨーロッパでは特にマスターカードが強いと言われています。マスターカードしか利用できない店舗もあるため、ヨーロッパ旅行に行く場合はデュアル発行をしておくメリットが十分あるのではないでしょうか。

[st_af id=”2123″]

まとめ

三井住友カードはVISAブランドで有名ですが、あえてマスターカードで作成することができます。またさらにマニアックな方法として、VISAとマスターカードの2枚発行(デュアル発行)も可能です。

ただし2枚目のカードにも年会費がかかってしまいますが、2枚目には年会費優遇サービスが適用されるため比較的低めの年会費で利用することができます。

マスターカードが強い国に旅行に行く前など、海外旅行に行くときには三井住友カードでデュアル発行をしてみてはいかかでしょうか。

関連記事:三井住友VISAカードとJCB。年会費無料で使うならどっちが良い?マイペイすリボがポイント!

]]>

国内系のカードで最もステータスが高い三井住友VISAカードとJCB一般カード。 実はどちらも年会費無料で使えます。 三井住友VISAカードとJCB一般カードもノーマルカードがかっこよくて、変にゴールドカードにするよりおし […]]]>

国内系のカードで最もステータスが高い三井住友VISAカードとJCB一般カード。 実はどちらも年会費無料で使えます。 三井住友VISAカードとJCB一般カードもノーマルカードがかっこよくて、変にゴールドカードにするよりおし […]]]>

国内系のカードで最もステータスが高い三井住友VISAカードとJCB一般カード。

実はどちらも年会費無料で使えます。

三井住友VISAカードとJCB一般カードもノーマルカードがかっこよくて、変にゴールドカードにするよりおしゃれで人気がありますよね。

この代表的なステータスカードが年会費無料で使えるなら、是非持っておきたいですよね。

ちなみに通常の年会費は

- 三井住友VISAカード:1,250円+消費税

- JCB一般カード:1,250円+消費税

と全く一緒です。

あまり高い年会費ではないですが、当サイト「投資的クレカ生活」では金融的にメリットがあるクレカ利用ってことで年会費無料にこだわっています。なので、年会費無料で使う方法を見ていきましょう。

どちらが年会費無料のハードルが低いでしょうか?

[speech_bubble type=”ln” subtype=”R1″ icon=”kuro-garugaru.png” name=””]三井住友VISAカードって年会費無料で使えるの?[/speech_bubble]

[speech_bubble type=”drop” subtype=”L1″ icon=”shiro-kihon.png” name=””]知らない人多いけど、一定の条件満たせば無料になるよ。[/speech_bubble]

[speech_bubble type=”ln” subtype=”R1″ icon=”kuro-egao.png” name=””]年会費無料なら、三井住友VISAカード作っておきたいよ[/speech_bubble]

順番に見ていきましょう。

初年度無料は三井住友VISAカードとJCBどちらも一緒

両方のカードともインターネットから申し込めば、初年度の年会費は無料になります。

ちなみになぜネットからだと無料なのでしょうか?

ネットから申し込むと年会費が無料になる理由理由は(三井住友VISAもJCBも)カード会社が、顧客獲得コストを抑えることがでいるからです。webでお客さんの方から申し込んできてくれれば、販促コストがかからないですからね。

それに、webで自分から申し込んできてくれる人は、その後も熱心にカードを使ってくれる愛用者になってくれる可能性が高いこともあるでしょう。

就職すると「関係会社のカードだから」などといって無理やりカードを作らされたりしますが、そういう客を獲得しても、あんまり利用してくれなくて、カード会社にとって意味がないですからね(このサイトの管理人も、就職した際、MUFGゴールドを会社から作らされたものの、放置し続けました)

インターネットから申し込むだけで初年度無料なら、ぜひ獲得しておきたい特典ですよね。

初年度だけ無料でもあんまり意味ないので、ずっと年会費が無料になる条件をこのあと見ていきましょう。

2年目以降の無料は難易度が上がりますが、それぞれのカードのルールを掴んでおけば、普通に無料で使えますよ。

実際多くの人が三井住友VISAカードとJCB一般カードを「年会費無料カード」として使っていますし。

前年度の利用金額基準で年会費を無料にする方法

三井住友VISAカードもJCB一般カードも、前年度にたくさんカードを利用することで、次年度以降の年会費を無料にすることが出来ます。

この「利用金額基準」で年会費を無料にする方法は、はっきり言ってJCB一般カードの圧勝です。

| クレジットカード | 無料になる条件 |

|---|---|

| 三井住友VISAカード | 前年度のカード利用額が300万円(含む消費税等)以上 |

| JCB一般カード | 年間合計50万円(含む消費税等)以上のショッピングのご利用 |

三井住友VISAカードは300万円とかなりハードルがたかいですね。

それに対してJCB一般カードは50万円とメインカードとして利用すれば楽勝です。公共料金などの支払いに使えばすぐ行ってしまいますね。

利用料基準で年会費を無料にするなら、JCB一般カードがおすすめです。

ちなみに、三井住友VISAカードの利用料基準は実際はかなり細かいです。

利用額が100万円(含む消費税等)以上300万円(含む消費税等)未満の場合:

三井住友VISAゴールドカード、プライムゴールドカードは20%割引、エグゼクティブカードは25%割引、その他のカードは半額。

プラチナカードや提携カードは基本的に割引の対象外。

前年度のカード利用額が300万円(含む消費税等)以上の場合:

ゴールドカード、プライムゴールドカード、エグゼクティブカードは年会費が半額。

その他のカードは年会費が無料になります。こちらも同じく、プラチナカードや提携カードは割引の対象外になります。

こんな感じで、JCB一般カードより条件が厳しいですね。

ただし、三井住友VISAカードにマイペイすリボに登録する(しかもリボ払い手数料は払わなくてよい)っていう裏技があるので、これによって年会費を無料にするのがかなりおすすめです。ここからマイペイすリボについて解説します。

マイペイすリボを手数料なしで使って三井住友VISAカードの年会費無料に!

三井住友VISAカードを年会費無料または割引で使いたい場合、最も簡単な方法はマイペイすリボを活用する方法です。

Web明細書を利用する方法もありますが、割引金額が決まっているため、無料化することはできません。

その点、マイペイすリボの登録と利用は、上手く使えば無料化することができるため、よりメリットの大きな方法になります。

ただし、難点なのがリボ払いの手数料です。

マイペイすリボを利用して年会費をお得にするためには、マイペイすリボの使い方を工夫し、手数料がかからないようにする必要があります。

マイペイすリボには、手数料なしで利用する方法があります。

初回の支払いは手数料なし!マイペイすリボの特徴

リボ払いとは、毎月の支払金額を自分で設定して利用するサービスです。

マイペイすリボも、リボ払いサービスの1種で、5,000円以上(ゴールドカードやプライムゴールドカードなどは1万円)から設定が可能です。

設定は、利用額の1部だけでも可能ですし、全部でも可能です。

自分の懐状況に合わせて柔軟に支払い設定できるのが「マイペイすリボ」です。

自分の都合に合わせることができるからこその「マイペースなリボ」です。

マイペイすリボは、毎月の支払額を一定にする代わりに手数料が必要になります。

例えば、毎月の支払いを1万円に設定したら、単純計算で1万円+手数料が必要になるという感じです。

しかし、マイペイすリボを利用しても、初回の支払いには手数料がかかりません。

つまり、マイペイすリボを手数料なしで使うためには、一回当たりの支払金額を大きくして、1回払いのカードとして使えばいいという結論になります。

マイペイすリボを登録、利用しつつ、1回払いしてしまうのです。この「1回払い作戦」により、手数料なしで年会費をお得にすることが可能になります。

「1回の支払金額の上限を200万円」とかにしておけば、絶対に初回の支払で終わるので、リボ払い手数料は取られません。

[speech_bubble type=”ln” subtype=”R1″ icon=”kuro-kihon.png” name=””]一回のの支払額200万円って絶対1回払いで終わるじゃん。リボ払いって言わないよね[/speech_bubble]

[speech_bubble type=”drop” subtype=”L1″ icon=”shiro-kihon.png” name=””]そうなんだよね。マイペイすリボは良心的でぜんぜんリボ払い手数料払わなくて済むんだよね。[/speech_bubble]

[speech_bubble type=”ln” subtype=”R1″ icon=”kuro-egao.png” name=””]なのに年会費無料にしてくれるってうれしすぎるね[/speech_bubble]

マイペイすリボの1回当たりの支払い金額の上限は

マイペイすリボの利用枠は0円~200万円になります。

カードの限度額が自動的に利用枠の上限になるイメージですね。

三井住友VISAカードでは、カードの限度額上限とマイペイすリボの限度額を合わせることで、常に一回払いになるので分割手数料を取られることはありません。

例えば、三井住友VISAカードの限度額が20万円だったとします。

マイペイすリボの額も同じ20万円にしてしまえば、覚えやすいですし、いざという時に使い過ぎてしまうことを防止しながら年会費をお得にすることができます。

マイペイすリボは年会費の無料化以外にも2つのメリットが!

マイペイすリボには年会費の無料や割引以外にも2つのメリットがあります。

1つ目は、ワールドプレゼントのポイントが2倍になるというメリットです。還元率が2倍になるイメージですね。

ポイントは景品と交換できたり、マイレージに交換できたりします。面白いのは、特定の自治体のふるさと納税にも寄付できるという点です。

マイペイすリボでワールドプレゼントのポイントを2倍にするためには手数料が発生していることが条件になります。手数料を少額におさえてポイントを2倍もらうという方法も使えます。

なのでかなりマニアックな使い方ですが、ギリギリ2回払いにするなんてめんどくさい使い方をすることもできます。

具体的には、一か月の支払金額を20万円にしておりて、20万1円使うってことです。

そうすると、リボ払いの分割手数料は1円分にしかかからないので、ほぼゼロ円ですが、ポイントは2倍貰えるって作戦です。

ただ、ポイントが欲しいのなら1.5%還元のビックSuicaカードなど他に良いカードがあるので、こんなことをやらなくても良いとは思いますが・・・

2つ目は、ショッピング保険が付帯するというメリットです。

ショッピング保険は、カードを使って買った商品の盗難や破壊に対して90日間補償してくれるサービスです。

三井住友VISAカードの種類によって補償の条件が異なっています。一般カードの場合は、リボ払い3回(「あとからリボ」と「あとから分割」は対象外)が条件になります。

[st_af id=”2123″]

まとめ

三井住友VISAカードもJCB一般カードも簡単に年会費無料カードとして使えることが分かったと思います。

- JCB一般カード:年間50万円の利用で年会費無料とハードルが低い

- 三井住友VISAカード:マイペイすリボはリボ払い手数料なしで使えるので、ノーリスクで無料カード化する

こうした特徴を活かして、ステータスの高いカードを年会費無料で利用しましょう。

]]>そんな10代や20代前半の若年層におすすめなのが三井住友VISAデビュープラスカードです。

三井住友VISAデビュープラスカードの特徴とは、またデメリットはどのような点なのか、メリットとあわせて徹底解説します。

[speech_bubble type=”ln” subtype=”R1″ icon=”kuro-kihon.png” name=””]三井住友VISAデビュープラスカードって三井住友ブランドの学生カードみたない位置づけだよね[/speech_bubble]

[speech_bubble type=”drop” subtype=”L1″ icon=”shiro-kihon.png” name=””]25歳まで持てるから、厳密には学生カードとは言えないかな。どっちかというと新社会人向けの若者向けカードだね[/speech_bubble]

三井住友VISAデビュープラスカードのデメリット

三井住友VISAデビュープラスカードは、若者にしか持てないターゲットがかなり絞られたクレジットカードです。

デビュープラスカードにはどのようなデメリットがあるのか、順番に確認していきましょう。

18歳~25歳しか持てない

先にも述べているように、三井住友VISAデビュープラスカードは18歳から25歳までの限られた年齢層しか持てないという条件があります。

年齢から考えると、学生か社会人になって間もない年齢層しか持てないことになります。

三井住友VISAブランドが欲しい、新社会人向けにぴったりです。

そのため、世の中のほとんどの人が条件にあてはまらないことになるうえに、この年齢層の人であっても25歳を過ぎたら所持できないという限定されたカードを敬遠する人も少なくないでしょう。

しかし、逆に言うとこの年齢層のカードをわざわざ作っているということから、三井住友カードが若年層の顧客を獲得したいという意図が見えます。

そのため、多少収入が少なくてもこの年齢層であれば審査に通る可能性があるとも考えられるのです。

年会費は1,250円必要

三井住友VISAデビュープラスカードは、初年度の年会費は無料ですが次年度以降は年会費が1,250円かかります。

学生や収入が少ない新社会人には、少しの年会費でも負担に感じるのではないでしょうか。

[speech_bubble type=”ln” subtype=”R1″ icon=”kuro-kihon.png” name=””]三井住友VISAデビュープラスカードの年会費はそれほどの金額じゃないけど、年会費無料にこだわっている当サイト「投資的クレカ生活」としては微妙かな[/speech_bubble]

[speech_bubble type=”drop” subtype=”L1″ icon=”shiro-kihon.png” name=””]1250円くらい大したことないって思っていても、なんとなく年会費がかかること自体に納得いかない!って人も多そう[/speech_bubble]

年会費デメリットを無効化する方法

しかし、この年会費は条件つきで無料にすることが可能です。

それは年に1回でもカードの利用があることです。

それほどカードを利用する機会はなくても、年に1回ぐらいは利用することもあるでしょう。

年に1度の利用で年会費が無料になるのなら、さほど大きなデメリットではないとも言えます。

[speech_bubble type=”ln” subtype=”R1″ icon=”kuro-egao.png” name=””]三井住友VISAカードシリーズはなんだかんだで年会費を無料にしてくれるよね[/speech_bubble]

[speech_bubble type=”drop” subtype=”L1″ icon=”shiro-egao.png” name=””]そう、良心的![/speech_bubble]

満26歳のカード更新時に自動的にゴールドカードに

若者なら、いつかはゴールドカードを持ちたいというあこがれを抱く人もいるかもしれません。

このデビュープラスカードを所有していると、26歳になった後の最初の更新月に自動的にプライムゴールドカードに切替えられます。

しかしプライムゴールドカードは29歳までしかもてない限定版のゴールドカードで、年会費が5,000円かかります。

年会費を1,250円もしくは無料でずっとデビュープラスカードを使用していたのに、いきなり5,000円の年会費は高く感じるという人もいるかもしれません。

[speech_bubble type=”ln” subtype=”R1″ icon=”kuro-kihon.png” name=””]ブランド志向の人には良いけど、年会費5,000円はなぁ~[/speech_bubble]

[speech_bubble type=”drop” subtype=”L1″ icon=”shiro-kihon.png” name=””]そのような人には、プライムゴールドカードに切り替わるという点がデメリットにしか感じられないね[/speech_bubble]

ゴールドカードにアップグレードするデメリットを無効化する方法

ただし、プライムゴールドカードへの切替えは避けることが可能です。

もし自動的にプライムゴールドカードに切替わるのが嫌な場合は、三井住友VISAクラシックカードに変更することもできます。

[speech_bubble type=”ln” subtype=”R1″ icon=”kuro-kihon.png” name=””]これで年会費かからないね[/speech_bubble]

[speech_bubble type=”drop” subtype=”L1″ icon=”shiro-egao.png” name=””]そうそう!

関連記事:三井住友VISAカードとJCB。年会費無料で使うならどっちが良い?マイペイすリボがポイント!

[/speech_bubble]

また、プライムゴールドカードをずっと所有していると、30歳になった最初のカード更新時にゴールドカードに切り替わります。

ゴールドカードは誰でも持てるカードではないため、デビュープラスからのルートであれば比較的ゴールドカードを所持しやすい環境を作ることができるというメリットがあります。

国際ブランドはVISAのみ

クレジットカードに付帯する国際ブランドは、三井住友VISAクラシックカードなど、ほとんどのカードではVISAとMasterの両方のブランドを発行することが可能です。

しかし、デビュープラスカードではVISAブランドしか選択することができません。

クレジットカードにVISAブランドしかつかないというのは、不便ではないかと考えるかもしれません。

しかし、世界ではVISAブランドが圧倒的なシェアを誇り、国内でもほとんどのお店で使うことができるため、VISAブランドしかつかないことに大きなデメリットを感じることはほぼないでしょう。

[speech_bubble type=”ln” subtype=”R1″ icon=”kuro-kihon.png” name=””]国際ブランドがVISAで不利になることってあるのだろうか・・・[/speech_bubble]

[speech_bubble type=”drop” subtype=”L1″ icon=”shiro-kihon.png” name=””]あんまり想像できないかも[/speech_bubble]

旅行保険はない

クレジットカードにはたいてい付帯している旅行傷害保険が、三井住友VISAデビュープラスカードにはついていません。

特に海外旅行などによく行く若者にとっては、旅行保険がないというのは不安に感じることでしょう。

しかし逆に考えると、旅行にはめったに行かないという若者にとっては旅行保険の有無は重要ではないでしょう。

また、本格的に海外旅行に行くというのであれば、かなりしっかりとした保険が付帯した別のカードで代用することをおすすめします。

反対に三井住友VISAデビュープラスのメリットは

三井住友VISAデビュープラスカードのデメリットを順番に紹介してきましたが、もちろんデビュープラスカードにはメリットもあります。どのようなメリットがあるのか確認していきましょう。

ポイント還元率は常に2倍!入会後3ヶ月間は5倍!

三井住友VISAカードには、ワールドプレゼントというポイントプログラムがあります。

三井住友VISAデビュープラスカードでは、いつでもポイントが2倍になるというメリットがあります。さらに入会後3ヶ月間は5倍になります。

例えば50,000円のカード利用をした場合、通常なら50ポイントのところ、2倍の100ポイント、入会後3ヶ月間は5倍の250ポイント獲得できます。

これはデビュープラスカード限定のサービスとなっているため、ポイントを効率よく貯めたい人にはおすすめです。

年間利用金額に応じてボーナスポイント

三井住友VISAカードでは、前年度の年間利用金額に応じて3つのランクのステージが設定され、ステージランクに応じたボーナスポイントが加算されます。

ボーナスポイントの詳細は下記の表にまとめました。

| 前年度の買物累計金額 | ステージ | ボーナスポイント | |

|---|---|---|---|

| 300万円以上 | V3 | 50万円到達時

150ポイント |

以降10万円ごとに

30ポイント |

| 100万円以上300万円未満 | V2 | 50万円到達時

75ポイント |

以降10万円ごとに

15ポイント |

| 50万円以上100万円未満 | V1 | 50万円到達時

50ポイント |

以降10万円ごとに

10ポイント |

このボーナスポイントは、クラシックカードやデビュープラスカードなどの一般カードに適用されますが、ゴールドカードやプラチナカードではさらに高いボーナスポイントが用意されています。

インターネット経由の申し込みで最短3営業日で発行

三井住友VISAカードでは、インターネット経由での申し込みに限り最短3営業日でカード発行されます。ただし自宅に届くのは最短約1週間となっています。

最短でカード発行するためには、インターネットで手続きをすること、またインターネットで支払い口座の設定をすることが条件となります。

ただし、インターネットで支払い口座の設定ができる銀行は限られていて、対応していない銀行の場合は最短日数での発行はできません。

ETCカードは年会費無料

デビュープラスカードの作成と共にETCカードを作成することもできます。

ETCカードも別途年会費が必要ですが、初年度は無料、さらに年1回でもETC利用の請求があれば、翌年度は無料となります。

契約しているクレジットカードの利用枠内で利用可能です。

年間最高100万円のショッピング保険

三井住友VISAデビュープラスカードには旅行傷害保険はついていませんが、ショッピング保険は付帯しています。

デビュープラスカードでクレジット決済をして購入した商品の破損や盗難による損害を、購入日および購入日の翌日から90日間補償されます。

ただし、海外での利用および、国内でのリボ払い、分割払い(3回以上)のみ対象となります。

審査基準が若者向け

デビュープラスは若者向けカードなので、審査基準も三井住友VISAカードより若者にあったものになっています。

代表的な高ブランドカードの三井住友VISAカードと同じ基準で審査されると、若者は

・収入が少なくて

・勤続年数も短い

ため厳しい結果になりやすいですが、デビュープラスではこうした若者の事情に配慮した審査をしてくれます。

審査が不安な若者はデビュープラスを申し込んだ方が良いですね。銀行系クレジットカードを作るチャンスですので。

関連記事:三井住友VISAゴールドの審査はJCBゴールドより厳しい?電話連絡なしで作れる?

デビュープラスとクラシックはどっちが良い?

三井住友VISAデビュープラスカードのメリット・デメリットについて見てきましたが、三井住友VISAクラシックカードと比較してどちらが優れているのか、下記の表でまとめてみました。

| デビュープラス | 三井住友VISAクラシックカード | 三井住友VISAクラシックカードA | |

|---|---|---|---|

| 年会費 | 1,250円 | 1,250円 | 1,500円 |

| 年会費無料条件 | 1度でもカード利用する | マイペイすリボ登録+カード利用 | マイペイすリボ登録+カード利用 |

| 旅行傷害保険 | なし | 最高2,000万円の海外旅行傷害保険 | 最高2,500万円の海外・国内旅行傷害保険 |

| ショッピング補償 | 年間100万円まで | 年間100万円まで | 年間100万円まで |

| 国際ブランド | VISA | VISA、Master | VISA、Master |

| このカードだけの特典 | ポイントが常に2倍(当初3ヶ月は5倍) | 特になし | 特になし |

デビュープラスカードとクラシックカードを比較すると、大きな違いは旅行傷害保険がついているかどうかという点です。

旅行を頻繁にするので保険は外せないという人には、デビュープラスカードは向いていません。

しかし、旅行傷害保険以外の項目では、年会費無料になる条件やポイントが2倍になるという特典を考えると、クラシックカードよりメリットも多いといえます。

そのため、デビュープラスカードに向いているのは、海外旅行や国内旅行に行く余裕はまだない新入社員や入社後1~2年の社会人でしょう。旅行に行く代わりにショッピング利用をすればポイントが2倍貯まるため、効率よくポイントを獲得できます。

逆に時間に余裕があって旅行に頻繁に行ったり、卒業旅行として海外旅行を考えている学生には、旅行傷害保険がないデビュープラスカードはあまり向いていないと考えられます。

[st_af id=”2123″]

まとめ

三井住友VISAデビュープラスカードは、若者の利用に特化したクレジットカードです。

旅行傷害保険がついていないというデメリットがあるものの、ポイントが常に2倍もらえることや、1度でも利用すれば年会費無料ということから考えても若年層にはメリットが大きいカードと言えます。

また、将来的にはゴールドカードにランクアップできるということもあり、ある程度の年齢に達したらゴールドカードを持ちたいという若者には特におすすめのクレジットカードです。

]]>マイルを貯めるために、クレジットカードでの支払いを積極的にしているという人も多いのではないでしょうか。

特にマイルを貯めたい人に人気があるのがANAのクレジットカードです。

このカードを利用すると獲得ポイントのマイル移行への還元率が高くなるのですが、三井住友カードの「マイペイすリボ」を利用すればさらにお得にマイルを獲得することができます。

マイペイすリボ利用でマイルが最大化する方法とはどのような方法なのか、確認していきましょう。

[speech_bubble type=”ln” subtype=”R1″ icon=”kuro-kihon.png” name=””]マイペイすリボって三井住友VISAカードを年会費無料カードにするのに必要ってイメージだけど、今回の記事はそうゆう趣旨じゃないってことだよね[/speech_bubble]

[speech_bubble type=”drop” subtype=”L1″ icon=”shiro-kihon.png” name=””]マイペイすリボは年会費無料化[/speech_bubble]

[st_af id=”2123″]

リボ払い手数料の支払いが1円でもあれば、マイルは2倍

三井住友VISAカードの「マイペイすリボ」は、設定しておくことで毎月の支払額が自動的にすべてリボ払いになるという支払い方法です。

マイペイすリボには他にも、マイルを効率よく早く貯めることができるメリットもあります。

なぜマイルを多く獲得することができるのか確認していきましょう。

マイペイすリボでポイントが2倍!マイルも2倍早く貯まる

三井住友カードのマイペイスリボの大きな特典は下記の2つです。

マイペイすリボのメリット

- 年会費が無料、または割引になる

- ポイントプログラムの「ワールドプレゼント」の獲得ポイントが2倍になる

年会費が無料や割引になることも大きなメリットですが、マイルを貯めたいという人の間でかかせないのが、ワールドプレゼントの獲得ポイントが2倍になるという点です。

マイペイすリボに設定をした上で、リボ払い手数料が1円でも発生すれば獲得ポイントが2倍になります。

貯まったポイントは「マイレージ移行」を利用してANAかアリタリア(イタリア)航空、シンガポール航空いずれかのマイルに移行することができます。

しかし、圧倒的にお得なのはANAへのマイル移行です。

特にANAのクレジットカードを持っている人はマイルの還元率が高いため、ANAのポイントを効率よく貯めるためにはANAのクレジットカードはかかせないと言えます。

[speech_bubble type=”ln” subtype=”R1″ icon=”kuro-kihon.png” name=””]この「投資的クレカ生活」では無視されがちなマイル派に光明が・・・[/speech_bubble]

[speech_bubble type=”drop” subtype=”L1″ icon=”shiro-kihon.png” name=””]無視はしていないんだけど、マイル派と節約派って微妙に違うんだよね[/speech_bubble]

ANAのクレジットカード保有でさらにポイントが貯まる!

マイペイすリボに設定していて手数料が1円でも発生すればポイントは2倍になるのですが、さらに効率よく貯めるためにはANAのクレジットカードを保有している必要があります。

ANAカードを持っていない場合は、1ポイントでANAポイント3マイルの交換レートですが、ANAカードを持っている場合はさらに交換レートがお得になります。

| ANA会員の種類 | コース | 交換レート | 移行手数料 |

|---|---|---|---|

| ANAクラシック会員

(一般・ワイド・学生・スーパーフライヤーズなどのカード) |

5マイルコース | 1ポイント=

5マイル |

無料 |

| 10マイルコース | 1ポイント=

10マイル |

6,000円/年 | |

| ANAゴールド会員

(ワイドゴールド・ スーパーフライヤーズゴールド) |

10マイルコース

(ゴールド専用) |

1ポイント=

10マイル |

無料 |

| ANAプラチナ会員

(ANAVISAプラチナプレミアム・ANAVISAプラチナスーパーフライヤーズプレミアム) |

15マイルコース

(プラチナ専用) |

1ポイント=

15マイル |

無料

|

交換レートが一番高いのはプラチナ会員ですが、年会費や審査通過率などを考えると現実的ではありません。

そのため、クラシック会員の10マイルコースか、ゴールド会員の10マイルコースを選択すれば効率がいいですが、クラシック会員の10マイルコースは年に6,000円の移行手数料がかかります。

またゴールド会員はゴールド(ワイド)カードで、年会費が14,000円と高額です。

しかしマイペイすリボとWeb明細書利用の割引で年会費が9,500円になり、10マイルコースの移行手数料が無料になるため、クラシック会員のワイドカードよりはゴールドワイドカードの方がマイルを貯めるためにもおすすめのクレジットカードです。

さらに、ゴールドワイドカード所有で、年間50万円以上利用すると決済額に応じてステージが決定され、利用翌年からステージごとにボーナスポイントが獲得できます。

年間300万円以上利用でステージが最上位のV3となり、ボーナスポイントを最大化することができます。

このように、ゴールドワイドカードで高レートの10マイルコースを利用し、マイペイすリボ利用によってポイント2倍獲得の上に、年間利用のボーナスポイントも効率よく獲得することで、マイル還元率をさらに高くすることができます。

1円の手数料を支払うためには100円程度のリボ払い残高が必要

マイペイすリボを利用して手数料を発生させること、さらにANAカードを利用することでマイルが効率よく獲得できることは先にも解説してきました。

しかし、マイペイすリボのデメリットにはリボ払いの高い手数料があります。

毎月の支払い全額をリボ払いにすると、高額の手数料が発生する可能性があるのです。

マイルを効率よく貯めても、リボ払い手数料が高くなると結果的に損をしてしまうことになるため、できる限り手数料を少なく済ませる方法を考える必要があります。

リボ払いの手数料をなるべく少なく、できれば1円におさえる方法を考えてみましょう。

リボ払い手数料の計算方法は下記のとおりです。

利用金額×年率15%(手数料率)×日数÷365=リボ払い手数料

これを踏まえて、リボ払い手数料を1円に済ませるには

100円×年率15%(手数料率)×30日÷365=1.23円

このように、100円のリボ払い残高で1円の手数料となります。

しかしリボ払い残高を100円にするには少し手続き必要です。

例えば次回の支払額が10万円だとします。なにもせず放置していると自動的に全額リボ払いとなるので、手数料がおよそ1,232円かかります。

手数料をできるだけ少なく、しかし確実に1円は発生させるためには、次回の支払額の臨時増額手続きをしなければなりません。

ただしこのときに全額支払ってしまうと手数料が発生しなくなるため、さきほどの計算式にあてはめて、手数料ができるだけ少なくなるように増額後の残高を調整します。

この手続きは毎月する必要がありますが、面倒でも毎度手続きをすることで、無駄な手数料の支払いをせずに確実にマイルを貯めることができます。

支払締め日との関係で1500円程度のリボ払い残高が必要な月もある

三井住友カードのクレジットカード、特にマイルが貯まりやすいANAカードは15日締めの翌月10日払いのものが多いです。

リボ払い手数料は、前回締切日と翌日から今回締切日までの分を後払いという考え方です。

また、マイペイすリボの初回利用時に限り手数料無料となるため、翌月の手数料の計算方法がやや複雑なものとなります。

まずマイペイすリボを使い始めた初回の手数料は無料、2回目の支払い時には初回の残金に対して5日間分の手数料、3回目以降は2回目以降の残金に対して1ヶ月分の手数料という計算方法となります。

ここで注意したいのが、2回目の支払い時には5日間分で手数料計算をしなければならないことです。さらに、支払日が土日祝日にあたる場合は翌営業日に延長されます。

連休などが重なると、5日間が2日間になってしまうケースも考えられます。

2日間で手数料を1円でも発生させるためには、最低1,217円のリボ払い残高が必要となります。

1,217円というとキリが悪く覚えにくいため、おおよそ1,500円程度リボ払い残高が必要だと考えておきましょう。1,500円でもリボ払い手数料は1円です。

面倒なので2000円程度のリボ払い残高を目指そう。

マイペイすリボ利用でリボ払い手数料をなるべくおさえたい、可能なら1円にしたいと考えると手数料の計算が面倒になってしまう人もいるでしょう。

そのため、リボ払い手数料をどうしても1円にしたいとこだわるのはやめておくことをおすすめします。

確かに手数料が1円で済めばうれしいですが、確実に1円にするにはリボ払い手数料計算方法を熟知していなければなりません。

そこまで面倒なことはしたくないという人は手数料1円にこだわらず、ざっくりと2,000円程度のリボ払い残高にしておくことをおすすめします。

リボ残高は細かい金額を設定できないため、おおよその金額で十分なのです。

2,000円のリボ残高で、5日間の場合は手数料4円、30日間でも24円です。

毎月24円を12ヶ月払っても年間288円程度のリボ払い手数料だと考えると、それほどこだわる必要もないとも言えます。

それでも、できる限り払う金額は少なく済ませたいと考えるなら、毎月支払いを続けておおよその手数料の仕組みに慣れてきたころに、自分でリボ残高を調整してみることをおすすめします。

リボ払い残高の変更方法

先に解説してきたように、マイペイすリボでは1円でも手数料が発生すればポイントが2倍になり、マイルも2倍になるということは分かりました。

実際に、そのためには支払日がくるまでにリボ払い残高を調整する必要があります。

具体的な調整方法は、パソコンの会員サイト「Vpass」から行うか、リボ・分割デスクに電話をすることで手続きをすることができます。

事前に請求額が確定するとメールがくるように設定しておくと、手続き忘れを防ぐことができます。

Vpassからの手続き方法は、Vpassにログインをして画面の上部にある「リボ払い&キャッシング」をクリックし、「リボ払いお支払い金額の変更」をクリックします。

次に増額の申込みを選択し、「次回のお支払い金額にご希望金額を増額」にチェックを入れて次に進みます。

申込み内容の「一部追加して支払う」にチェックを入れ、次回の支払い金額によってあらかじめ計算しておいたリボ残高になるように、増額した金額を入力して申し込めば完了です。

注意したいのが、この増額手続きには締め切り日があり、三井住友銀行の場合は支払日の2営業日前まで可能ですが、銀行によっては8日前であったり、さらに前でなければできない銀行もあるため、事前に確認をしておくことをおすすめします。

[st_af id=”2123″]

まとめ

マイペイすリボは、リボ払い手数料が少しでも発生すればポイントが2倍になり、ANAカードを利用してANAマイレージにポイント移行すればマイルが効率よく獲得できます。

マイルを2倍貯めるために、リボ払い手数料がごく少額になるようにリボ残高を調整するという方法は魅力的な手段です。

しかし、手数料を1円にしようとギリギリの残高にするのは計算が面倒な上に、計算間違えで手数料がつかないということにもなりかねません。1円にこだわらないという人は、多めの2,000円程度の残高にしておくことをおすすめします。

]]> 三井住友VISAカードの「マイペイすリボ」は、支払いがすべて自動的にリボ払いになるという支払い方法です。 マイペイすリボに設定していると三井住友VISAカードは年会費無料になるなどのメリットがある一方で、リボ払いのデメリ […]]]>

三井住友VISAカードの「マイペイすリボ」は、支払いがすべて自動的にリボ払いになるという支払い方法です。 マイペイすリボに設定していると三井住友VISAカードは年会費無料になるなどのメリットがある一方で、リボ払いのデメリ […]]]>

三井住友VISAカードの「マイペイすリボ」は、支払いがすべて自動的にリボ払いになるという支払い方法です。

マイペイすリボに設定していると三井住友VISAカードは年会費無料になるなどのメリットがある一方で、リボ払いのデメリットを無視することはできません。

[speech_bubble type=”ln” subtype=”R1″ icon=”kuro-kihon.png” name=””]リボ払いってうちのサイトではだめって言っているよね[/speech_bubble]

[speech_bubble type=”drop” subtype=”L1″ icon=”shiro-kihon.png” name=””]節約と年会費無料クレジットカードをテーマにしているので、基本、手数料がかかるリボ払いはあり得ないね。[/speech_bubble]

[speech_bubble type=”ln” subtype=”R1″ icon=”kuro-kowa.png” name=””]では、なぜテーマとして取り上げる?人を嵌めようとしているのか[/speech_bubble]

[speech_bubble type=”drop” subtype=”L1″ icon=”shiro-kihon.png” name=””]マイペイすリボはリボ払いのデメリットを無効化する仕組みを導入しているから大丈夫なんだよ。でも、デメリットは知っておくべきだからちゃんと見ておいてね[/speech_bubble]

マイペイすリボのデメリットは金利が高いこと

マイペイすリボは、毎月の支払いが自動的にリボ払いになる支払い方法です。

もし、お店で1回払いで会計を済ませても、支払いはリボ払いになります。

よくリボ払いのメリットとして「毎月の支払い金額は自分で決めることができるため、毎月の支払い額を一定にすることができるため、計画的に支払いをすることができる」なんて言われるけど、これは欺瞞っていうか詐欺的ですよね「関連記事:「リボ払い」とは?手数料が高すぎて、やばい仕組みを説明」。

毎月の支払いを一定にするメリットなんて大したメリットじゃありません。

むしろ、たくさん使っているのに支払額を一定にしてしまったら、すぐに支払わない借金が貯まることになってしまうのでおすすめできないです。

また、マイペイすリボに設定すると年会費が無料になるからと、ポイントサービスの「ワールドプレゼント」の獲得ポイントが2倍になるというメリットがあるので、申込み時に設定している人も多いでしょう。

しかし、こうしたメリットも、マイペイすリボは金利が高さを意識していないと、十分に活かせません。

マイペイすリボのデメリットについて確認していきましょう。

分割払いより金利が高い?

マイペイすリボは、高額の買物をしても月々の支払いは自分が決めた一定の金額になるため、一括ではどうしても払えない金額でも計画的に支払いをすることができます。

一方で、マイペイすリボは金利が高く、月の支払額が少額であったとしても自動的にリボ払いになってしまうため、余計な手数料を払うことになってしまいます。

リボ払いの金利は15.0%ですが、リボ払いと比較されがちな三井住友VISAカードの分割払いの金利はいくらなのか比較してみましょう。

| 支払い回数 | 支払い期間 | 実質年率(%) |

| 3回 | 3ヶ月 | 12.00% |

| 5回 | 5ヶ月 | 13.25% |

| 6回 | 6ヶ月 | 13.75% |

| 10回 | 10ヶ月 | 14.25% |

| 12回 | 12ヶ月 | 14.50% |

| 15回 | 15ヶ月 | 14.75% |

| 18回 | 18ヶ月 | 14.75% |

| 20回 | 20ヶ月 | 14.75% |

| 24回 | 24ヶ月 | 14.75% |

分割払いで24回払いにしたとしても利率は14.75%であるに対し、リボ払いの利率は一律で15.0%となっているため、リボ払いはいくら支払額が少なくても高い金利を支払い続けなければなりません。

[speech_bubble type=”ln” subtype=”R1″ icon=”kuro-kihon.png” name=””]やっぱり金利高いじゃん[/speech_bubble]

[speech_bubble type=”drop” subtype=”L1″ icon=”shiro-kihon.png” name=””]その金利をなくす方法あるから大丈夫![/speech_bubble]

なぜマイペイすリボの金利は高い?

マイペイすリボは分割払いよりも金利が高いことは先にも述べましたが、なぜリボ払いは金利が高くなるのかと疑問に思う人もいるでしょう。

リボ払いは、もし高額の買物をしても毎月の支払いは少額で済みます。その代わり、支払い期間が長くなっていく仕組みです。

少額の支払いをずっと続けてもらい、無事に全額支払い完了となればいいですが、支払い期間が長くなればなるほど全額回収できない可能性がでてきます。

つまり、リボ払いはカード会社にもそれなりにリスクが発生するのです。

マイペイすリボ利用者は、どんなに買物をしても毎月の支払いは一定額で済むというメリットがあり、一方でカード会社はそんな利用者が払い続ける高い金利を得て利益につなげることできます。

つまり、カード会社どんなお客さんにも長期の分割払いっていうサービスを提供するため、金利が高くないと成り立たないのです。

「勝手にマイペイすリボに申し込んでいる」なんてことある?

三井住友VISAカードは「勝手にマイペイすリボに申し込まれている」なんて言われることがあります。

こんなことはあるのでしょうか?

実際に勝手にリボ払い設定にされていたら大問題ですが、三井住友銀行系列(SMBCグループ)の三井住友VISAカードがそんな無茶なことをやるわけはありません。

三井住友VISAクラシックカードなど一般カードは無料、三井住友VISAゴールドカードは半額になるということもあり、年会費を無料や半額にしたいがためにマイペイすリボに登録したという人も少なくありません。

しかしそれを忘れてしまう人が一定数います。

また、あまり申込内容を細かく見ないでマイペイすリボに申し込んでいる人もいるでしょう。

こんな人が「勝手にマイペイすリボ

ポイント獲得や年会費無料につられてマイペイすリボに設定したものの、マイペイすリボがどういうものか分からず知らない間にカード利用分が毎月リボ払いになっていたというケースが増えているようです。

マイペイすリボを理解せずに設定していると、一括で支払うはずだった代金が強制的にリボ払いとなり、毎月高額の手数料を支払い続けていくことになります。

ポイントが早く貯まったり、年会費が無料や半額になるというサービスは魅力的ですが、マイペイすリボを設定し続けると手数料の支払い額はそのうち年会費を超えてしまうでしょう。

自分がマイペイすリボに設定しているか分からないという場合は、VPassにログインをして確認するか、総合インフォメーションデスクに問い合わせをしてみることをおすすめします。

マイペイすリボの利用は信用情報機関に記録が残る?

マイペイスリボにしていることで信用情報機関に不利な情報が残り、他のローン審査に影響があるのか気になる人いるかもしれません。

結論から言うと、マイペイすリボに設定していると個人信用情報にはリボ払いの記録が残ります。

しかし、それがマイナスの情報になるわけではありません。

マイペイすリボを利用していても、延滞せずに期日通りに支払いを続けていたり、リボ払いの残高がそれほど多くなければ他のローン審査への影響はありません。

むしろ、お金を借りて、返すっていうサイクルを繰り返しているのは、信用情報としてプラスです。

[speech_bubble type=”ln” subtype=”R1″ icon=”kuro-kihon.png” name=””]クレジットヒストリーを積むってやつだね[/speech_bubble]

[speech_bubble type=”drop” subtype=”L1″ icon=”shiro-kihon.png” name=””]そう、大人になってからクレジットヒストリーが全くない人は、スーパーホワイトっていって元ブラックリストじゃないかと疑われるからね[/speech_bubble]

しかし、利用限度額近くまでリボ払いの残高が残っている場合や、支払いを延滞している場合は要注意です。

限度額近くまでリボ払いの残高があることは、個人信用情報を見ればすぐに分かります。

このことは、他のローン審査で審査担当者が見たときに「支払いができないからリボ払いの残高が限度額近いのではないか」と判断されてしまいます。

特に住宅ローンを組もうと思った場合、返済負担率が重要となります。

返済負担率は年収に対する年間返済額の割合のことです。

この年間返済額にはリボ払いの残高も含まれるため、残高が大きいほど返済負担率も大きくなってしまい、住宅ローン審査で不利になるでしょう。

また、マイペイすリボを利用していてたびたび支払いを延滞している場合も、他のローン審査に大きな影響があります。

延滞はその人の信用度をかなり下げてしまう行為です。どんなに年収が高くても延滞だけで審査に落ちることもあるほど印象の悪いものとなります。

以上のことから、マイペイすリボに設定しているだけで個人信用情報に悪影響があるというものではありませんが、リボ払いの残高や支払いの延滞には注意が必要です。

デメリットを感じたら、解除しても良い

ポイントの獲得や年会費の割引を目当てに、マイペイすリボを利用することは悪いことではありません。

しかし、いざマイペイすリボの利用を始めたら、すべての支払いがリボ払いになるということに不安を感じてしまう人もいるかもしれません。

また、ポイント獲得や年会費割引のために、リボ払いの高い手数料を払い続けるのはもったいないと考える人も多いでしょう。

このように、実際に利用を始めたけれどやはりマイペイすリボをやめたいと考えた場合はすぐに解除することができます。

マイペイすリボの解除方法について確認していきましょう。

マイペイすリボの解除方法

マイペイすリボの登録は知らない間にしていたけれど、解除方法が分からないという人もいるかもしれません。

マイペイすリボの解除はそれほど難しいものではありません。

三井住友カード会員のためのインターネットサービスVpassにログインをして、「リボ払い・分割払い」の項目からマイペイすリボのメニューの中の「マイペイすリボの取り消し」を選択して手続きを進めるだけです。

ただし、解除してもリボ払いの残高が残っている場合は引き続きリボ払いとなります。

また、年会費無料などの特典はなくなるため、注意が必要です。

外部リンク:マイペイすリボの解除先

1回の支払い額を大きくすれば、デメリットはほぼない

上で説明したようにデメリットの方が大きく感じたらマイペイすリボは解除して良いのですが、年会費無料やポイント2倍などの大きなメリットもあるので簡単に解除するのはちょっと微妙です。

「三井住友VISAカードとJCB。年会費無料で使うならどっちが良い?マイペイすリボがポイント!」で解説したように、パイペイすリボの金利を取られないようにしながら、メリットだけを得られる方法があります。

ここでは簡単に説明するだけにします(詳しくは上のリンク先でご覧ください)、毎回支払いがリボ払いになるのは避けたいという場合は、毎月の支払額の設定を利用限度額に変更することでリボ払いにならずに、マイペイすリボを継続して利用することができます。

次回の支払い金額は「すべて支払い」を選択し、最低支払い金額の変更では、「元金定額コース3万円」などとなっている金額を100万円などに変更します。

これにより、リボ払いが実質毎回一括払いに変更となり、マイペイすリボの特典も受けることができます。

まとめ

三井住友VISAカードのマイペイすリボは、年会費無料やポイント2倍という特典があるものの、毎回強制的にリボ払いになってしまうのは大きなデメリットと言えるでしょう。

年会費無料になるからとマイペイすリボの内容を知らずに設定していると、気付かない間に高い手数料を払い続けることになってしまいます。

リボ払いは残高が増えていくと支払いが困難になる危険性があります。マイペイすリボを利用する場合は計画的に利用するようにしましょう。

[st_af id=”2123″]

]]>